Por Lance Roberts del Consejo Real de Inversiones

Señales de advertencia de una recesión

A finales de 2007, yo estaba dando una presentación a un grupo de cerca de 300 inversores en discusiones sobre las señales de advertencia de un período de recesión inminente en la economía. En ese momento, por supuesto, que estaba cerca de "blasfemia" al hablar de tales males ya que no había "ninguna recesión a la vista."

Luego, en diciembre de ese año, yo escribí que estábamos ya sea en, o cerca de estar en la peor recesión desde la "Gran Depresión". Esa advertencia también fue ignorado como entonces presidente de la Fed, Ben Bernanke, dijo que era un "Ricitos de Oro Economía. "El resto, como dicen, es historia.

Me acordé de esto como yo estaba leyendo un artículo de Myles Udland, a través de Business Insider, titulado "La economía estadounidense está en ninguna parte cerca de una recesión".

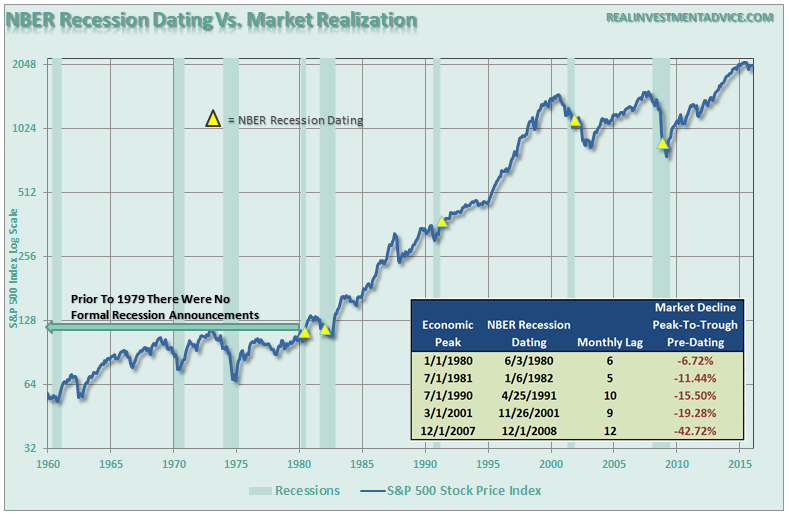

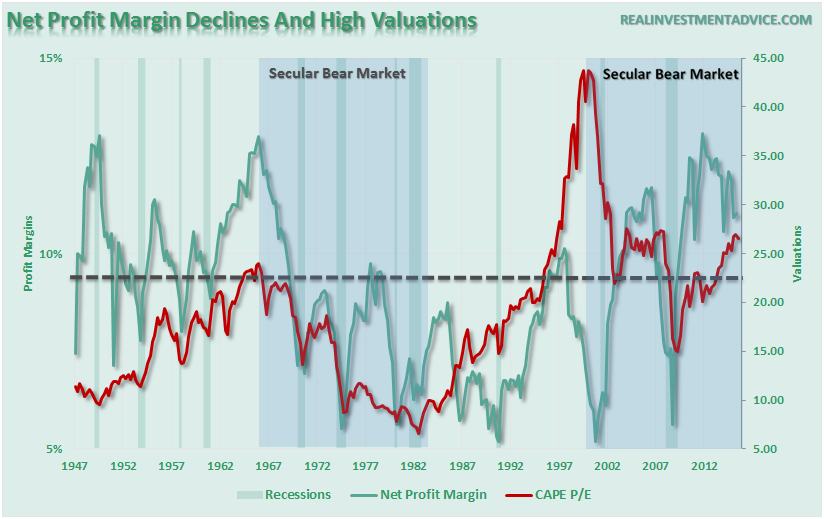

Es una idea interesante. Sin embargo, el problema para la mayoría de los analistas / economistas es que tienden a ver los datos económicos como un punto de datos estancada sin respetar tampoco la tendencia de los datos o de la posibilidad de futuras revisiones negativas. Como se muestra en el gráfico siguiente, esta es la razón Parece que los mercados financieros llevan las recesiones económicas.

(Haga click en la imagen para ampliarla)

Sin embargo, en realidad, son más coincidente en la naturaleza. Es sólo que se tarda aproximadamente 6-12 meses antes de que los datos económicos se revisa negativamente para mostrar el inicio de la recesión. Por ejemplo, la recesión que comenzó en 2007 no se conocía hasta que un año más tarde, cuando los datos se habían revisado lo suficiente para permite la NBER para hacer su petición oficial.

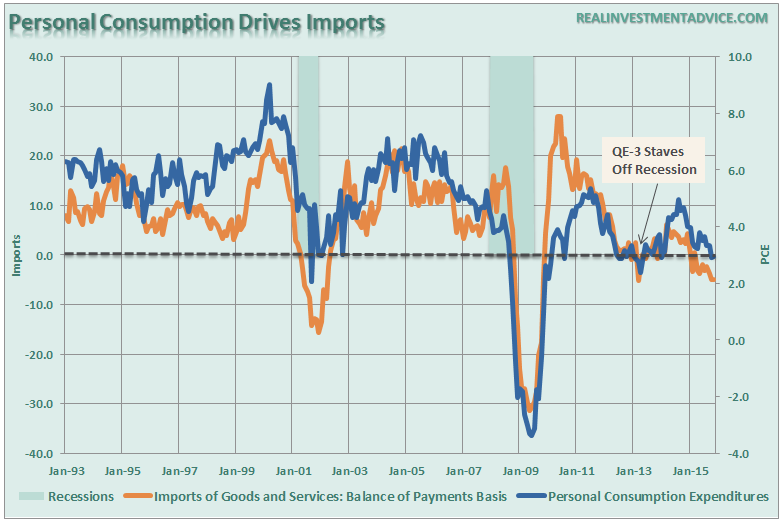

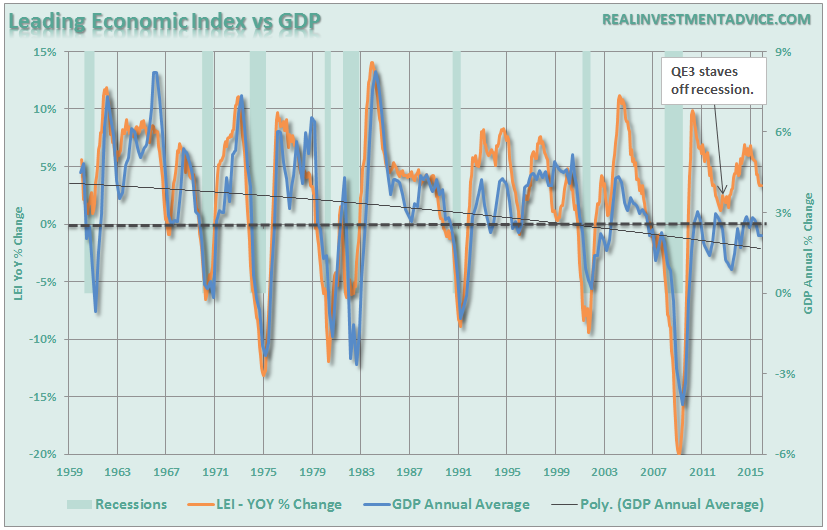

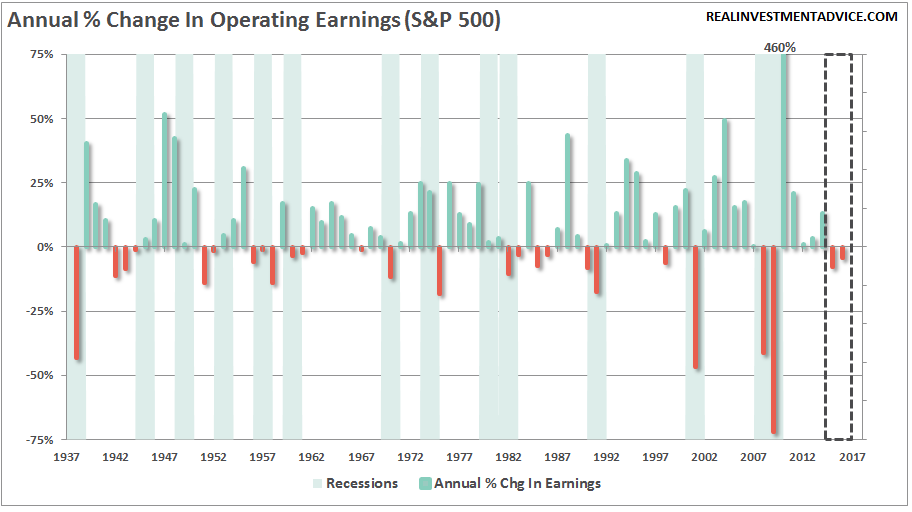

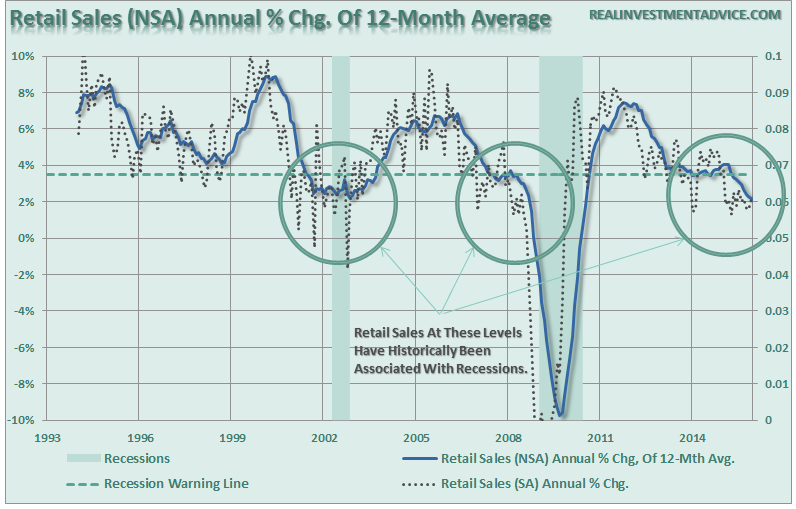

La caída del mercado a partir de este año es probable una advertencia temprana de una mayor debilidad económica por delante. Yo he advertido desde hace algún tiempo que el ciclo económico fue muy larga dada la debilidad subyacente del crecimiento y que con el tiempo, sin el apoyo de la política monetaria, probablemente ceder el paso. Los siguientes gráficos son los mismos que se ve en 2007, actualizados a través de los períodos de datos más recientes, que sugerían que la economía se acerca a un estado de recesión.Aunque no todos están en territorio negativo, sin embargo, todos ellos están yendo en esa dirección.

(Haga click en la imagen para ampliarla)

(Haga click en la imagen para ampliarla)

(Haga click en la imagen para ampliarla)

(Haga click en la imagen para ampliarla)

(Haga click en la imagen para ampliarla)

¿Es la economía "en ninguna parte cerca de la recesión?" Tal vez. Tal vez no. Pero las cartas encima se ven muy similares a donde estábamos en este punto a finales de 2007 y principios de 2008.

¿Podría esta vez será "diferente?" Claro. Pero históricamente hablando, nunca lo ha sido.

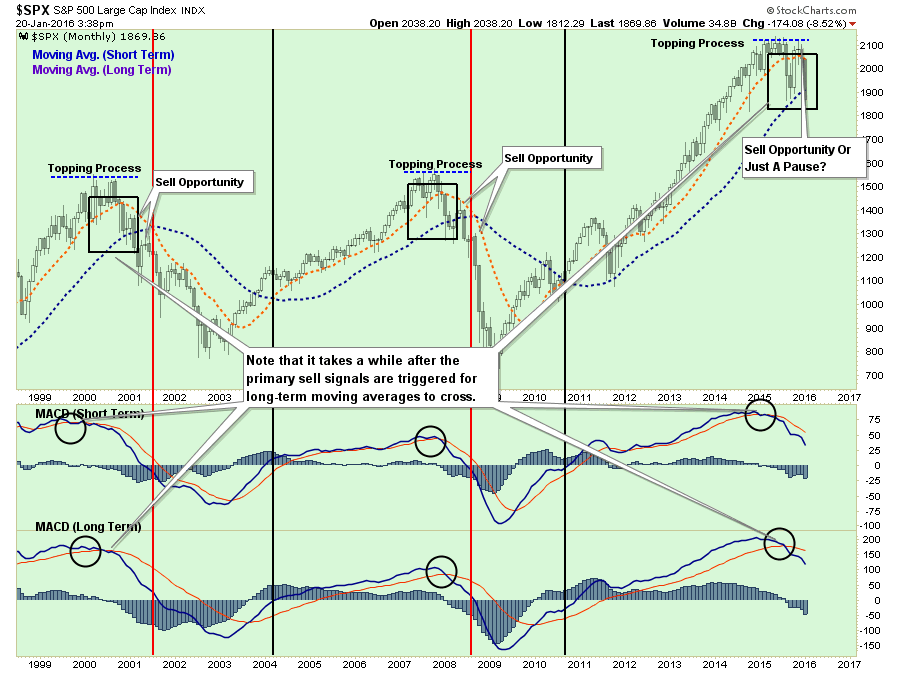

El Proceso de Topping Completa

Durante los últimos meses he hablado en varias ocasiones el proceso de relleno en los mercados y advirtió contra la que desestimó el recurso de mercado actual a la ligera. A saber:

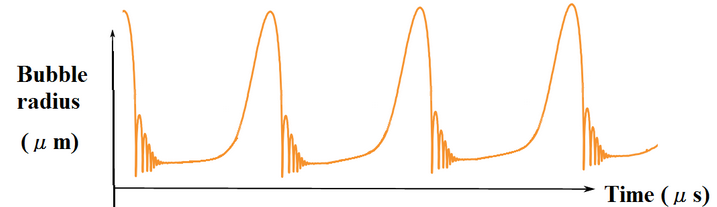

"Por lo general las burbujas tienen una forma asimétrica. El boom es largo y lento para comenzar.Acelera gradualmente hasta que se aplana de nuevo durante el período crepuscular. El busto es corta y empinada, ya que implica la liquidación forzosa de posiciones erróneas.La tabla a continuación es un ejemplo de burbujas asimétricas.

El patrón de burbujas es interesante porque cambia el argumento desde un punto de vista fundamental a una vista técnico. Los precios reflejan la psicología del mercado que puede crear un bucle de retroalimentación entre los mercados y los fundamentos.Este patrón de burbujas se puede ver claramente en cada pico de mercado alcista en la historia. "

Echa un vistazo al gráfico de arriba y la de abajo. Ver las similitudes?

(Haga click en la imagen para ampliarla)

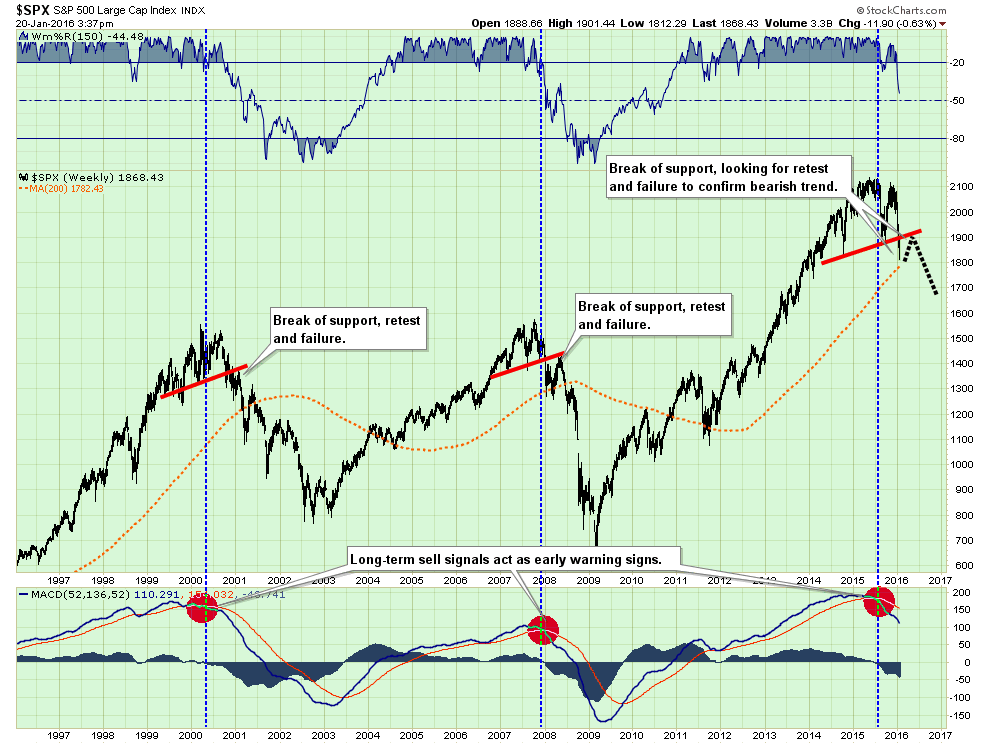

Como te darás cuenta, los dos ciclos anteriores en el mercado de toro terminaron cuando el proceso superando terminó rompiendo el aumento de los niveles de soporte (línea roja). La confirmación de la aparición de la "mercado bajista" estuvo marcada por una manifestación no volver a la anterior aumento del nivel de apoyo. En la actualidad, que no ha ocurrido hasta el momento.

La siguiente tabla es otra variante de la anterior muestra el desglose de la creciente tendencia alcista en el mercado. En todos los casos, los inversores se les dio oportunidades de menores para reducir riesgo de renta variable en las carteras de mucho antes de la aparición de la caída del mercado de oso.

(Haga click en la imagen para ampliarla)

Se me ha pedido en varias ocasiones en los últimos tiempos si los mercados van a proporcionar un parecido "escalada de alivio" para permitir el escape. La respuesta es "sí". Sin embargo, como en el pasado, los mítines de socorro suelen ser de corta duración y no obtienen los inversores "de vuelta a donde estaban antes."

El riesgo a la baja se ha incrementado notablemente en las últimas semanas como el deterioro técnico, fundamental y económica se intensifica. Este no es el momento de ser complacientes con sus inversiones.

"One & Done Yellen" y el surgimiento de QE4

Ya en diciembre, cuando Janet Yellen anunció la primera alza en la tasa de fondos federales en once años de 0,25% a 0,50%, el consenso general era la corriente principal "no se preocupe". Se creía que una subida de tipos de la Fed haría tienen poco impacto en la renta variable dada la fuerte recuperación de la economía en cuestión. Bueno, eso fue lo que se cree que de todas formas, ya que incluso la Sra Yellen ella sugirió las "probabilidades eran buenas" la economía habría terminado overshooting empleo, crecimiento e inflación objetivos de la Reserva Federal tuvieron tasas se mantuvieron en niveles bajos.

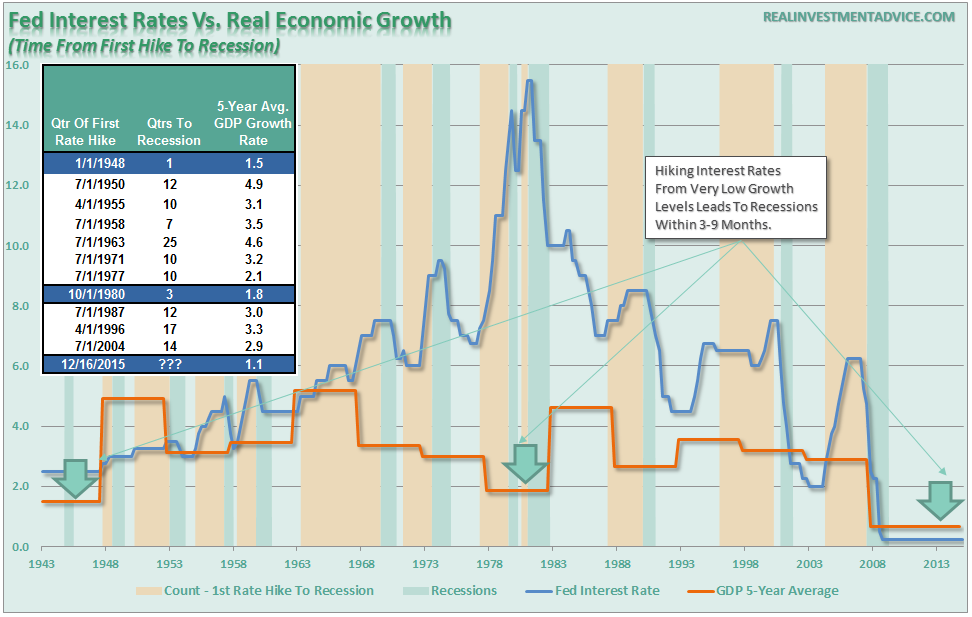

El problema para la Sra Yellen parece tener una habido una mala interpretación bruto de los económicos "hojas de té." Con un crecimiento económico débil, el endurecimiento de la política monetaria tuvo un impacto más negativo en los mercados y de la economía que la mayoría esperaba. Como escribí anteriormente :

"Mirando hacia atrás en la historia, la evidencia es bastante convincente de que desde el momento de la primera subida de tipos se induce en el sistema, que ha comenzado la cuenta atrás para la próxima recesión. Sin embargo, el tiempo entre la primera subida de tipos y la próxima recesión depende en el nivel de crecimiento económico en ese momento.Al mirar los plazos históricos, no hay que mirar a los promedios de todas las subidas de tipos, sino más bien lo que ocurrió cuando una campaña de senderismo tasa comenzó a partir de los niveles de crecimiento económicos similares. Mirando hacia atrás en la historia sólo podemos identificar dos veces anteriores cuando la Fed comenzó a apretar monetaria tasas de crecimiento económico de la política cuando estaban en el 2% o menos.(Hay una gran diferencia en el momento de la economía se deslice hacia una recesión del 6%, 4% y 2% tasas de crecimiento anual). "

(Haga click en la imagen para ampliarla)

"Con el crecimiento económico se está ejecutando actualmente en la tasa de crecimiento promedio más bajo en la historia de Estados Unidos, el período de tiempo entre la primera clase y la próxima recesión no pasará mucho tiempo."

Teniendo en cuenta la realidad de que los aumentos en las tasas de interés es una acción política monetaria que por su naturaleza se desacelera el crecimiento económico y sofoca la inflación al elevar los costos de endeudamiento, el único problema es el tiempo.

los mercados aparece haber entrado en un modo de corrección más grave, hay poca capacidad para la Sra Yellen para recaudar más lejos las tasas de interés. De hecho, me atrevería a decir que la subida de tipos en diciembre fue probablemente el único que se ver este año. En segundo lugar, es probable más cerca de la Reserva Federal comienza a caer "sugerencias" sobre las acciones más acomodaticias (QE) si las condiciones continúan deteriorándose.

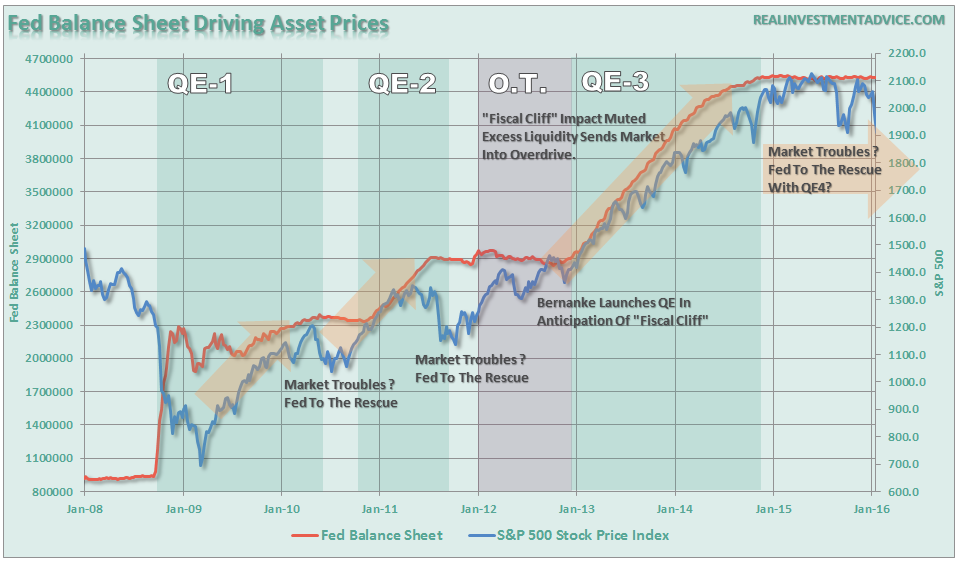

Es importante recordar que en 2010, cuando Ben Bernanke puso en marcha la segunda ronda de alivio cuantitativo, la Fed añadió un tercer mandato de impulsar el precio de los activos a su lista de pleno empleo y estabilidad de precios. El razonamiento era simple - crear un efecto riqueza artificial alentadora la confianza del consumidor y el consumo aumentando. Se trabajaron en cierta medida por el consumo tirando hacia adelante el futuro, pero no lograron despertar el crecimiento económico orgánica autosuficiente.

Con los precios de mercado en deterioro fuertemente desde el comienzo del año, no pasará mucho tiempo para la confianza del consumidor a deslizarse poniendo más presión a la baja sobre la ya débil crecimiento económico. Con la Sra Yellen ya bien consciente de que está atrapado en una "trampa de liquidez", no sería pequeña sorpresa, tal como vimos en el 2010, 2011 y 2013, para que la Fed implementar otro programa de alivio cuantitativo con la esperanza de mantener la confianza del consumidor con vida.

(Haga click en la imagen para ampliarla)

La cuestión es, en algún momento, al igual que China está descubriendo ahora con el fracaso de sus instrumentos de política monetaria para contener el estallido de la burbuja financiera, el mismo va a pasar en los EE.UU. Con la Fed no puede subir las tasas para recargar esa herramienta política en particular, un fracaso de QE para estabilizar los mercados podría ser muy problemática.

Sólo algunas cosas en que pensar.

No hay comentarios.:

Publicar un comentario