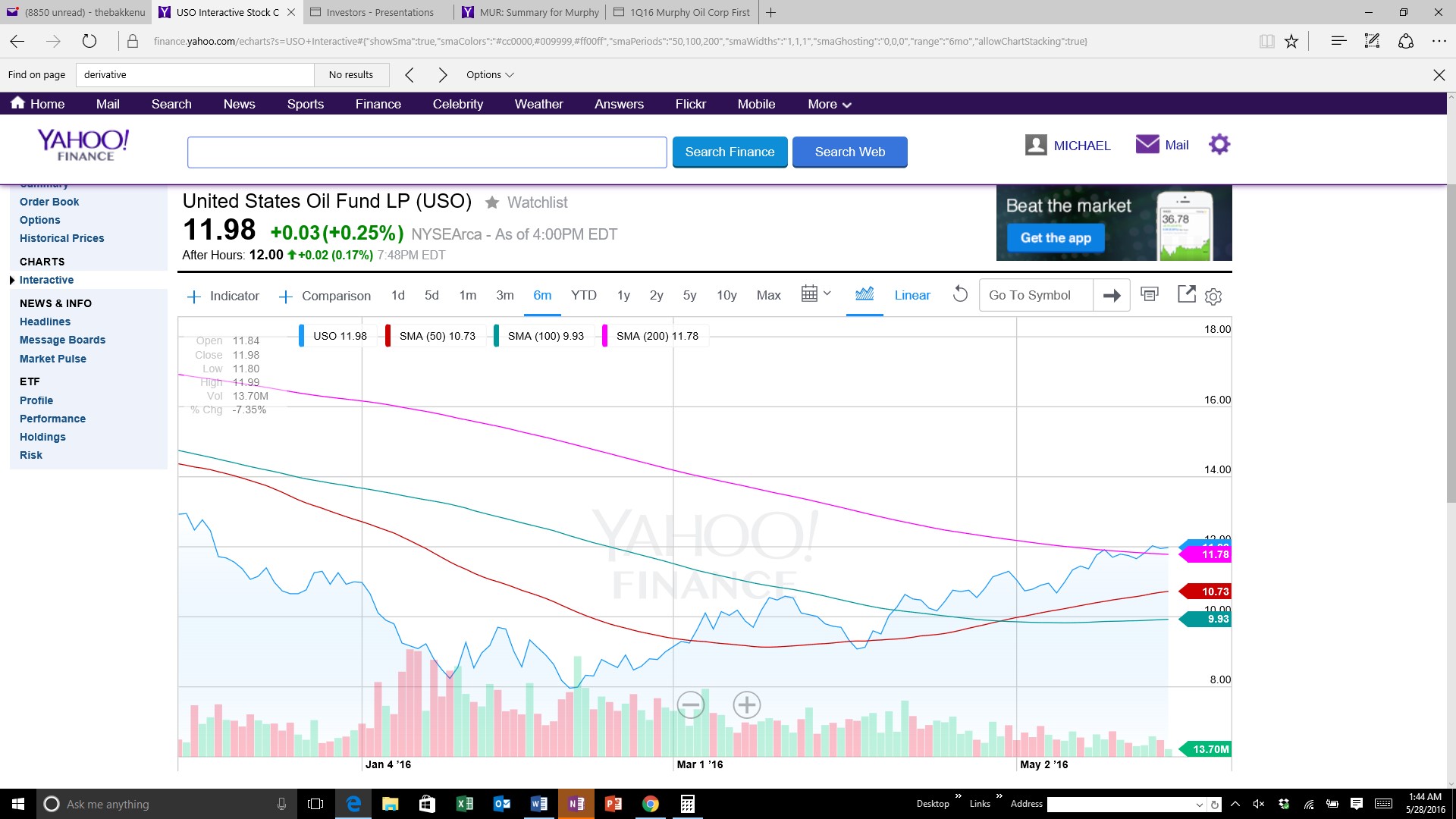

Contango ha humedecido algunas de las ganancias de la USO en comparación con el precio del WTI, pero todavía ha visto un movimiento saludable. Actualmente estamos muy por encima del promedio móvil de 200 días. Si usamos esto como nuestra guía, es posible ver una copia de tracción considerable. Si el precio vuelve a trazar, pudimos ver $ 40 / bbl de petróleo por lo menos durante un corto tiempo. Actualmente estamos siguiendo los toros, ya que este plazo continuará hasta que no lo hace. Esté preparado, como una retirada podría traducirse en un movimiento de 20% a la baja.

Hay una serie de razones para ser pesimista, pero se centran principalmente en los inventarios mundiales. Podría tomar un tiempo antes de que veamos niveles más normales, pero las interrupciones de suministro han sido positivos. Nigeria y Canadá han visto una disminución de la producción de manera significativa. Goldman (GS) cree que nos cambiamos a un déficit de la oferta en mayo. Esto no es sorprendente, teniendo en cuenta las disminuciones en los EE.UU., la OPEP y Brasil. Las principales cuestiones que rodean a la naturaleza transitoria de las interrupciones, y una estación de mantenimiento de la refinería del podrían causar que los inventarios aumentan substancialmente. Esto se parece a la producción de Nigeria podría tomar un tiempo para traer de vuelta en la línea, pero Canadá ya está empezando a recuperarse. La demanda para productos refinados ha sido mucho mejor de lo esperado, y seguimos creyendo estimaciones actuales están todavía por debajo realidad.

El techo actual podría ser difícil de romper, como mercancías amantes de los números enteros. $ 50 / bbl podría ser importante por otras razones, ya que es un nivel que incentiva a los operadores para que encaje en ingresos, muchos operadores no pueden hacerlo a estos niveles. Desde muchos operadores no tienen un volumen decente para cubrir este año y en muchos casos cercanos a la nada en 2017, los productores de bajo coste que tendrán que luchar para protección. Los operadores reconocen los mercados estarán volátiles. Los operadores comprarán permutas, collares y tres vías collares en el suministro de corto plazo seguridad. Existe la posibilidad de una retirada a finales de este año, no pudimos encontrar operadores que buscan cubrir alrededor de 50 $ / bbl. Esto depende de la geología, como el punto de equilibrio pueden diferir significativamente de una sección a la siguiente. No sería insólito, ya que algunos operadores comenzaron cobertura de alrededor de $ 40 / bbl.

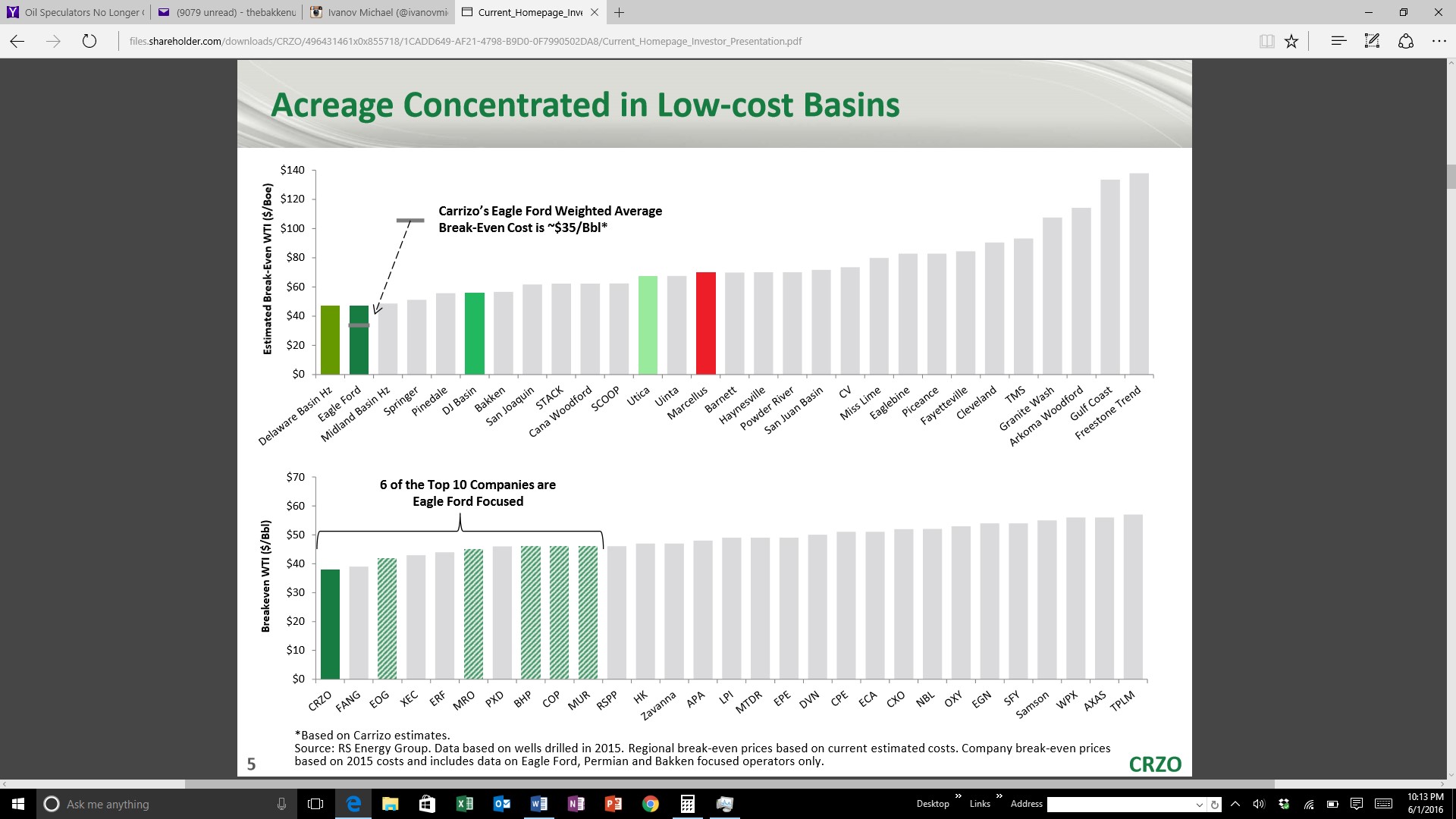

Geología puede ser uno de los factores más importantes que influyen si una exploración y sobrevivirán a los operadores en recesión. Algunos hacen un trabajo mucho mejor con respecto al diseño del pozo, pero en su mayor parte no hay una gran diferencia en los resultados si se mantuviera la geología. Esto es por eso que las valoraciones son bastante similares cuando se mira a los operadores con superficie similar. La superficie de la cuenca del Pérmico parece ofrecer la recuperación más rápida. Con precios de equilibrio más bajos, muchos operadores comenzaron cobertura en $ 40 a $ 50 / bbl . Esperamos que la cobertura para los jugadores centrales en diferentes cuencas se producirá a diferentes niveles. Si bien los operadores Pérmico y el SCOOP comenzaron a cubrir en primer lugar, ya que los precios suben vamos a empezar a ver Eagle Ford y Bakken jugadores entran también. Esto podría significar que vemos una entrada más escalonada, con énfasis en $ 50, pero los nombres adicionales que consiguen adentro en $ 55 y $ 60 / bbl.

La diapositiva anterior proporciona los precios estimados de equilibrio para las regiones petroleras no tradicionales importante de Estados Unidos. Por lo general no gusta este tipo de diapositivas porque nunca se sabe lo que se utilizan los datos para crearlo. Por esta razón, hay varias diapositivas por ahí en cualquier momento a partir de diferentes analistas, y ninguno es idéntico. Esto no quiere decir que los analistas no están haciendo un buen trabajo. A pesar de las cuencas Delaware y parecían Midland en el lugar correcto en esta lista, el Eagle Ford para tener un punto de equilibrio mucho más bajo de lo esperado. El SCOOP y PILA parecía tener un mayor punto de equilibrio. Como he dicho, no van a ser diferentes opiniones sobre el juego economics. El juego principal es tan importante en un environment. Operadores de bajo precio que generalmente mover las plataformas y los equipos de terminación de sus mejores zonas. Una empresa como Matador ( MTDR ) ha cambiado de actividad de la cuenca de Delaware desde el Eagle Ford. Halcon ( HK ) se trasladó de dólares del Eaglebine a los core.This Bakken ha sido el caso para la mayoría de los nombres que tenían la capacidad de impulsar la actividad a mejores áreas. Algunos operadores como Esmeralda ( EOX ) no tienen la capacidad y se declaró en quiebra.

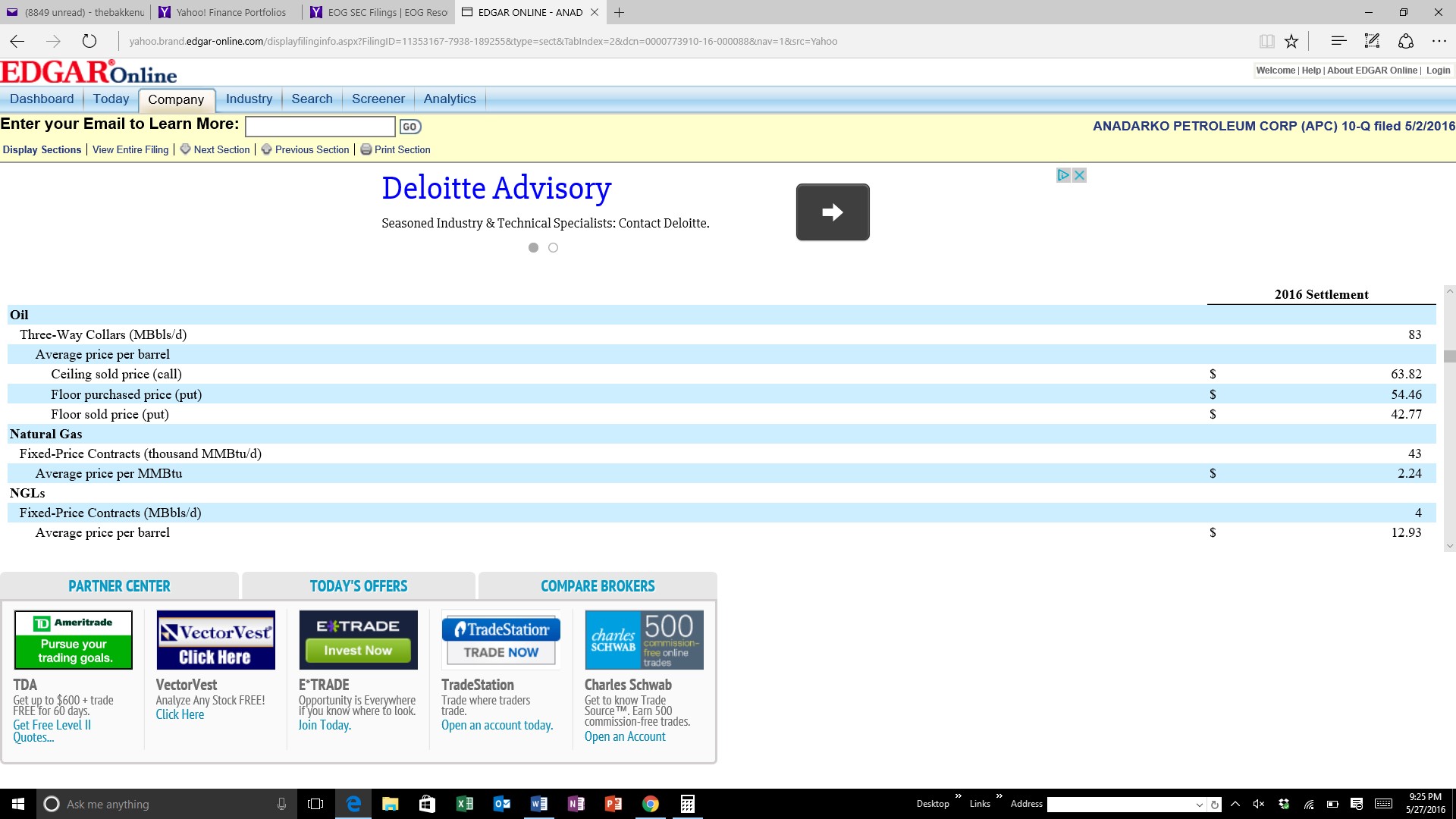

Anadarko ( APC ) ha área cultivada en varios de los principales plays.The mayoría de su capital en tierra de Estados Unidos se gasta en el Delaware y DJ basins.It representa $ 1 mil millones de los $ 1.2 billón total.In 2016, que gastará $ 2.6 a $ 2.8 mil millones si internacionales y el Golfo de México está incluido.

La mayoría de su superficie de cuenca de DJ se encuentra en el núcleo de Wattenberg Field. Although estos pozos no son grandes productores, que tiene algunos muy baja así costs.In 2016, APC estima que está en $ 2.4 millones por well.Its mejor superficie es probablemente en el Condado de Delaware Basin. Loving puede ser el núcleo de los play. Its superficie tiene mayores costos así, pero varios intervalos han mostrado promise. APC actualmente ha 83K barriles / d para cubrir este year.All son de tres vías collars.The promedio techo es $ 63.82 / bbl. El piso es $ 54.46 y $ subsuelo 42.77. vías collares son una forma muy interesante para cubrir barrels. APC no puede asumir más de $ 63,82 intercambio / bbl.In para la venta al revés que mayor protección de los precios del petróleo por debajo de $ 54.46 / bbl.If esto era un cuello estándar sería bastante sencillo, pero el subsuelo de este collar de tres vías permite la baja por debajo de la diferencia piso price. Entre el suelo y el subsuelo agrega $ 11.69 / bbl al precio del petróleo se dio cuenta cuando esté por debajo los price.Esta planta significa si nos volvemos a probar los mínimos en aceite de aproximadamente $ 27 / bbl, APC seguirá recibiendo $ 38.69 / bbl. Esto parece apropiada como la Cuenca del DJ nuevas brocas de APC tienen un BTAX PV-10 del punto de equilibrio de $ 30 / bbl WTI. En la cuenca del Delaware, el promedio es de $ 35 / casquillo ex movimiento de bbl.APC fuera del Eagle Ford a la cuenca de Delaware y DJ parece mostrar el punto de equilibrio es mayor allí.Tenga en cuenta, APC ha estado en la cuenca del DJ desde hace un tiempo y tiene gran parte de la infraestructura ya en place.This es parte de la razón de su punto de equilibrio es menor.

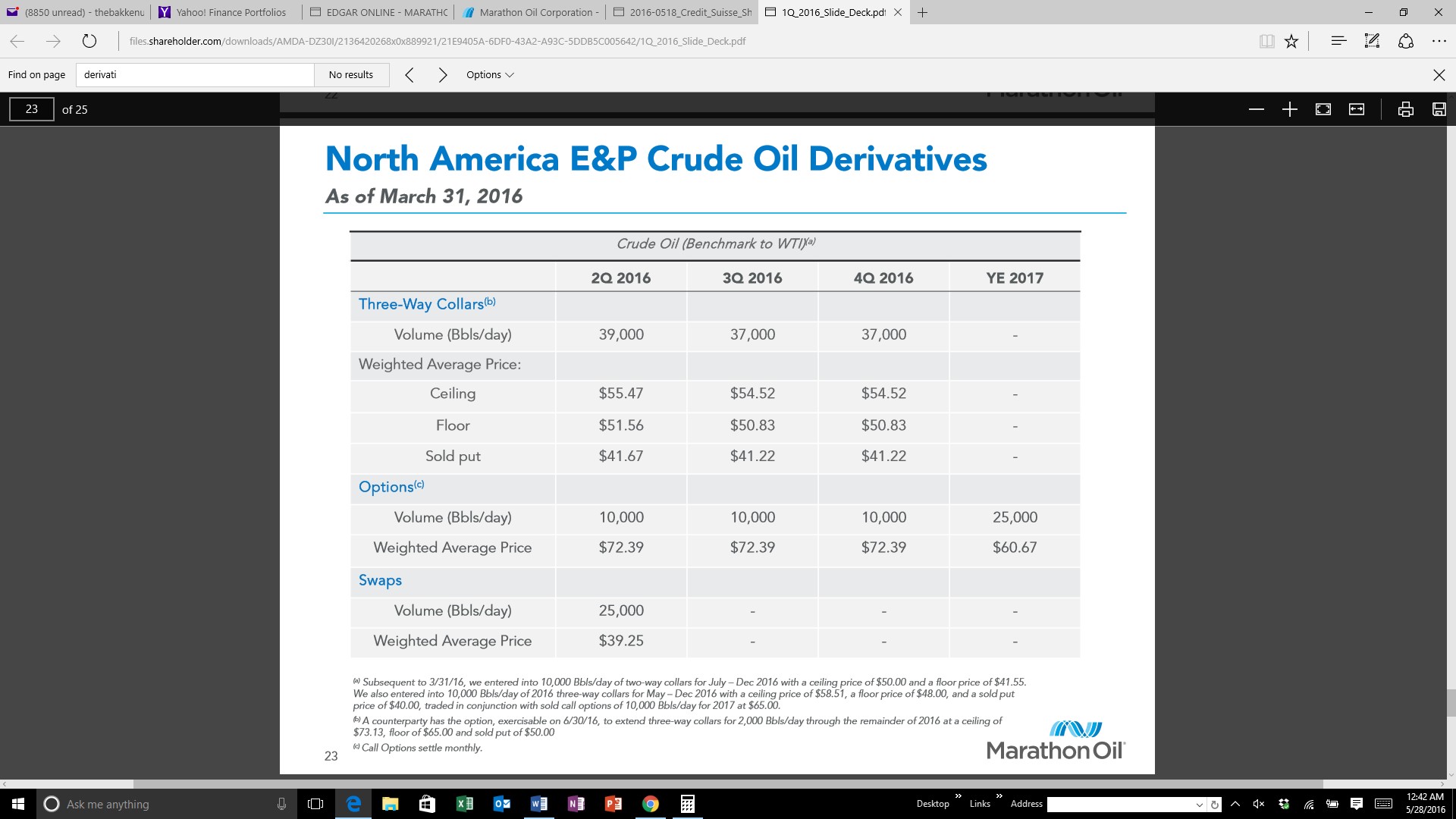

Marathon ( MRO ) tiene la superficie en tres principales plays. Esto incluye la compra de Bakken, Eagle Ford, SCOOP y STACK. El de su foral Eagle Ford fue un hito deal. A momento, se cree que algunos de los mejores en la geología el país. Las cosas han cambiado, ya han surgido las jugadas de recursos Pérmico y Oklahoma. Es por esto que adquirió la superficie cultivada en el SCOOP / PILA. Ahora es mejor superficie de MRO, pero gasta un poco más del 60% de su capitalización ex en el Águila Ford. Esta cuenta con 5 equipos de perforación en el Eagle Ford, 2 en el SCOOP y comparte una plataforma en el Bakken. El SCOOP ha proporcionado algunos de los mejores EURs en el inventario de MRO. Ubicaciones XL han modelado más de 3000 MBoe.This ha proporcionado una excelente alternativa a su foral Eagle Ford.

En 2Q16, MRO tiene 74K barriles / d de producción cubierto. Company fue 388K Boe / d en Q1. 204K Boe. Se estima que la producción de petróleo Q2 será 171K a 179K Bo / d a partir de campos de esquistos de América del Norte. Maratón parece necesitar al menos $ 39.25 para cubrir sus obligaciones casquillo ex. Este es un nivel bastante bajo para una posición de intercambio, y podría haber sido una operación "miedo", dado el entorno de precios en febrero. Sus tres vías collares son los más evidentes. MRO piensa que los precios del petróleo no excederán $ 55,47 este trimestre, pero se estableció en $ 54.52 para 2H16. El suelo y el subsuelo tienen una diferencia de $ 9.89 / bbl en este trimestre. Esto cambia a $ 9,61 en 2H16. Dado que la mayoría cree que la parte inferior se encuentra, hay una buena probabilidad de MRO cree que puede colgar en algún lugar entre $ 37 y $ 40 / bbl.

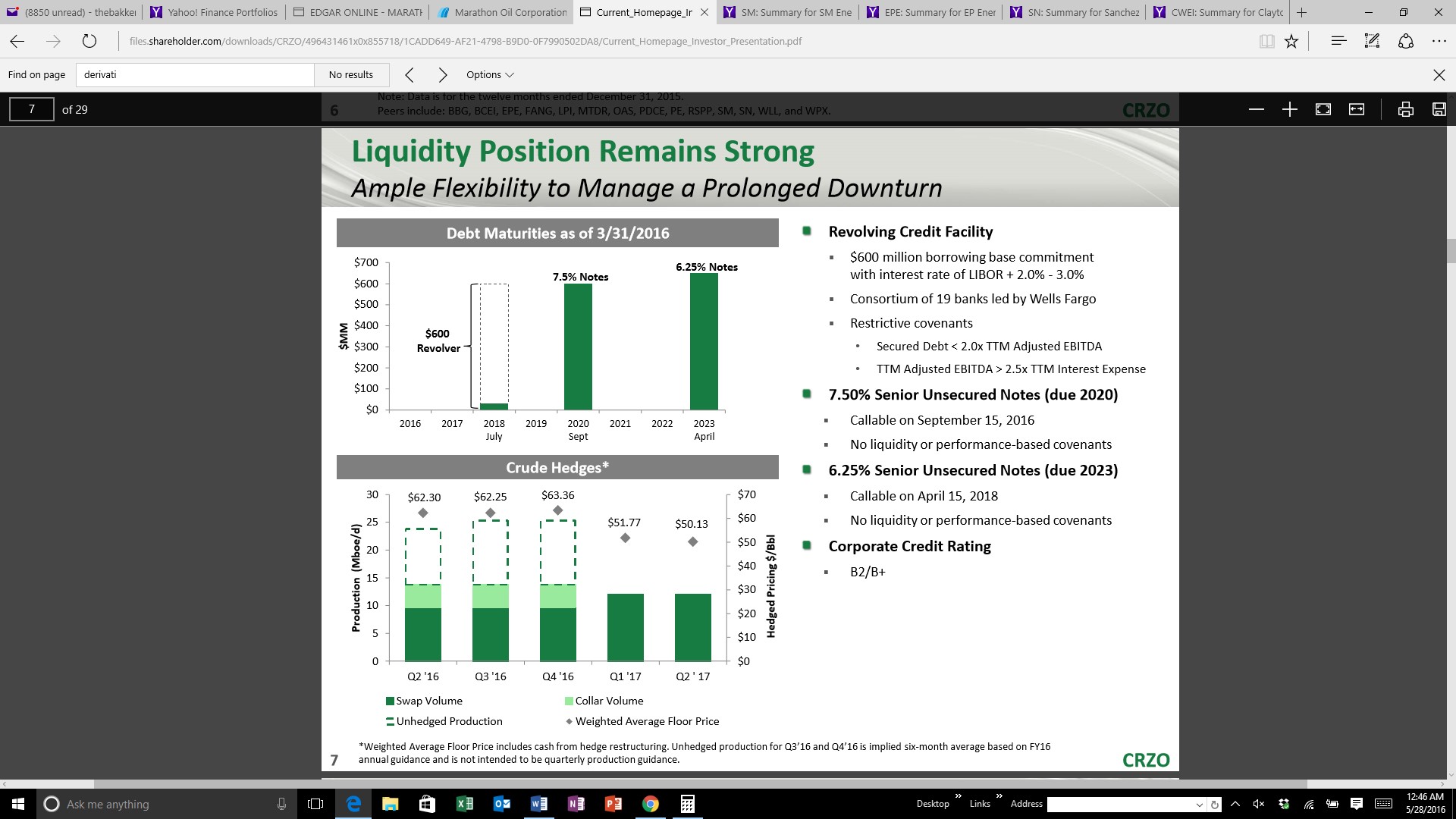

Carrizo ( CRZO ) es un bajo costo de Eagle Ford se centró productor. Se ha hecho un muy buen trabajo de crear muy buena economía en sus áreas específicas. CRZO ha podido disminuir así los costes en un área de bajo coste del Águila Ford. CRZO afirma que tiene un costo promedio de equilibrio Eagle Ford de $ 35 / bbl.

Tenga en cuenta, los costos del punto de equilibrio proporcionan un número inferior de la barrica. inversores de petróleo no están interesados en el punto de equilibrio, pero proporciona una idea de la boca ya que los precios se normalizan.

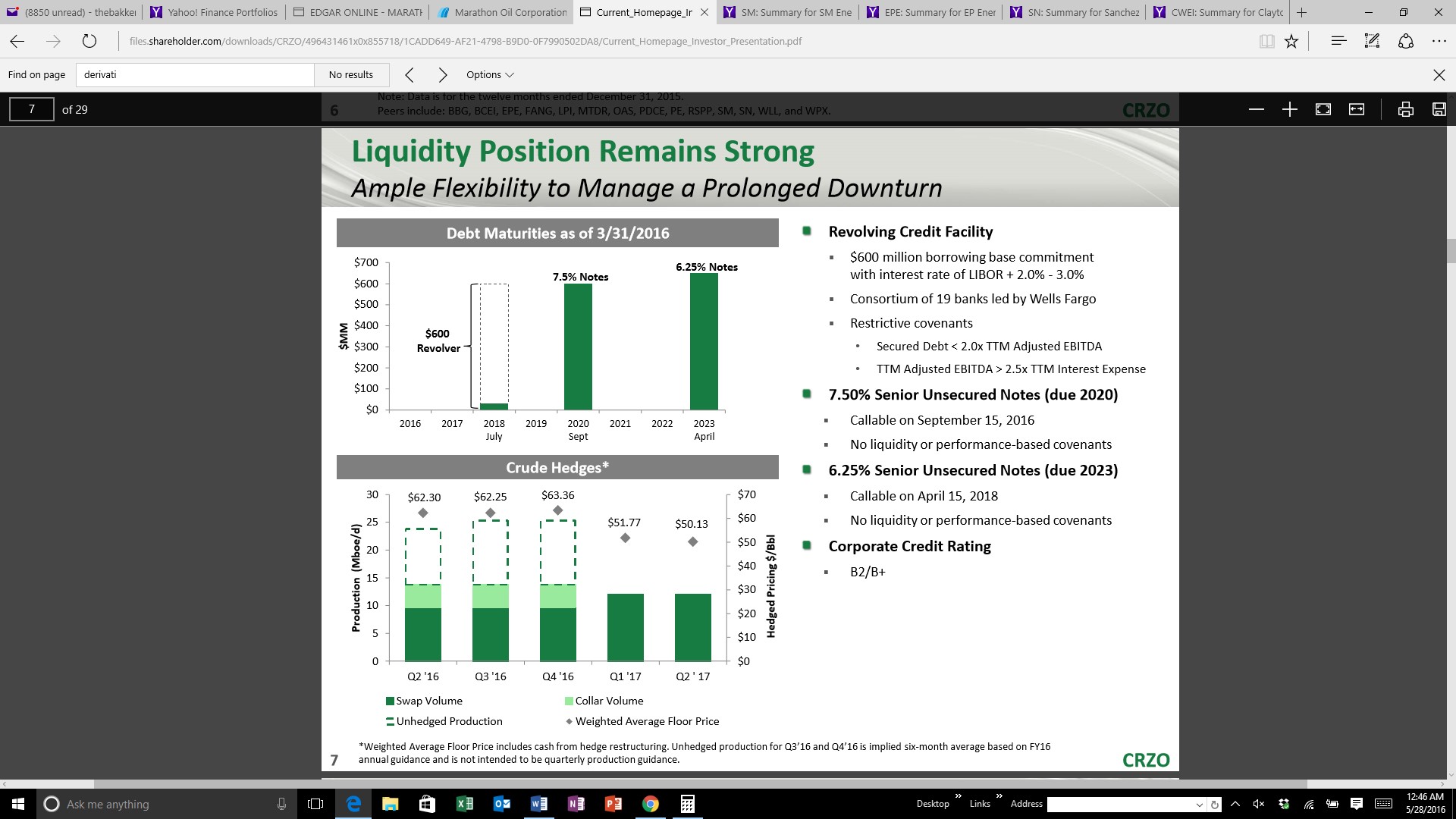

posición de cobertura de CRZO es interesante, ya que respalda a los operadores de aserción cerco en $ 50 / bbl.Más importante aún, las posiciones de cobertura proporcionan la idea de un operador de posibles precios de cara al futuro. También puede conceptualizar el miedo del productor de petróleo. Durante el resto de 2016, CRZO tiene un precio medio ponderado de piso $ 62,25 y $ 63,36 / bbl. En 2017, este número se traslada a $ 51,77 y $ 50,13. Esto sin duda muestra CRZO tiene preocupaciones precios del petróleo podrían caer debajo de $ 50 el próximo año. A 12.000 BO / d, que representa aproximadamente la mitad de la producción. Es más que probable, CRZO se está posicionando para un peor de los casos, y se presta poco a su precio del petróleo promedio estimado para el próximo año.

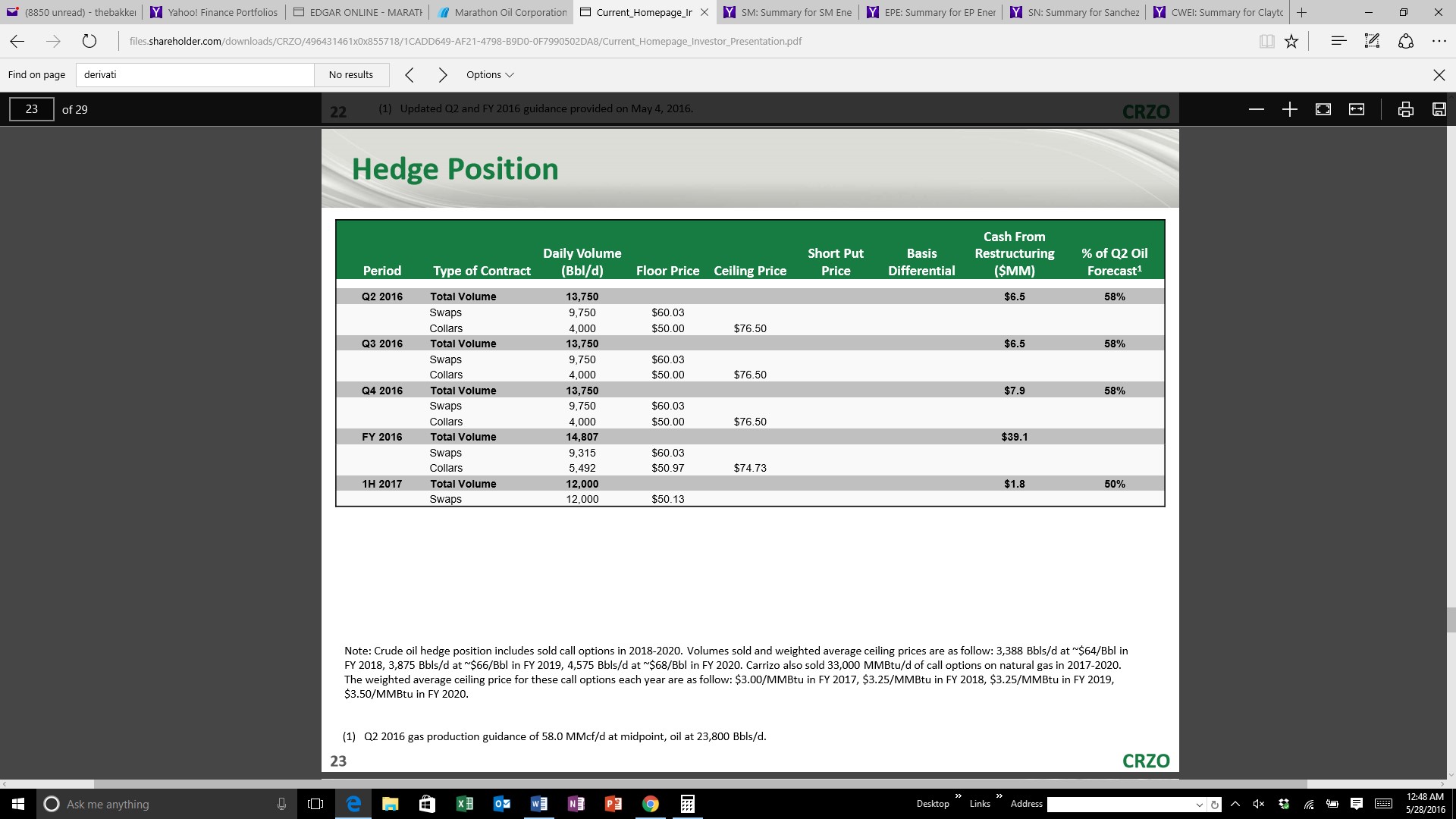

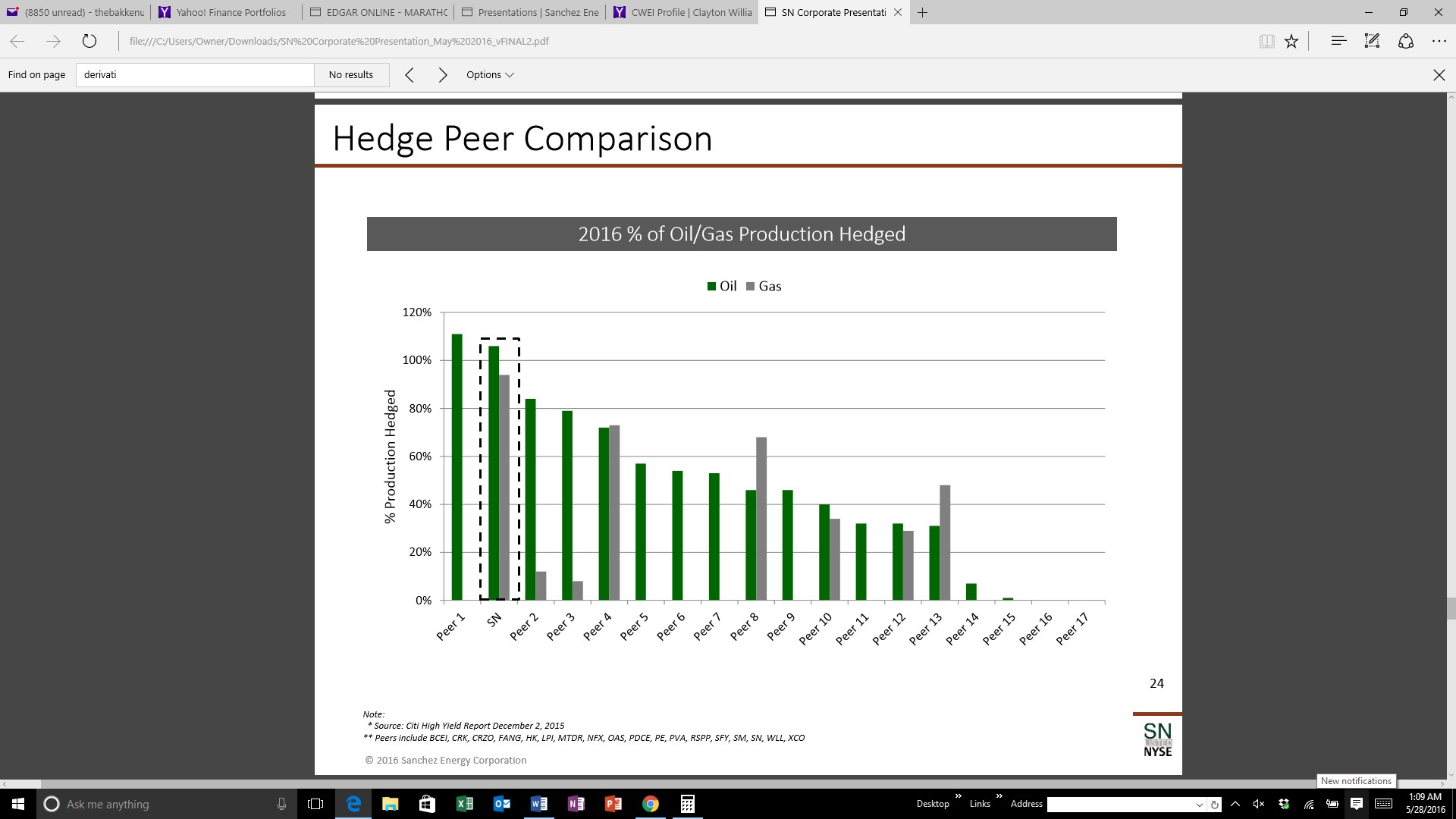

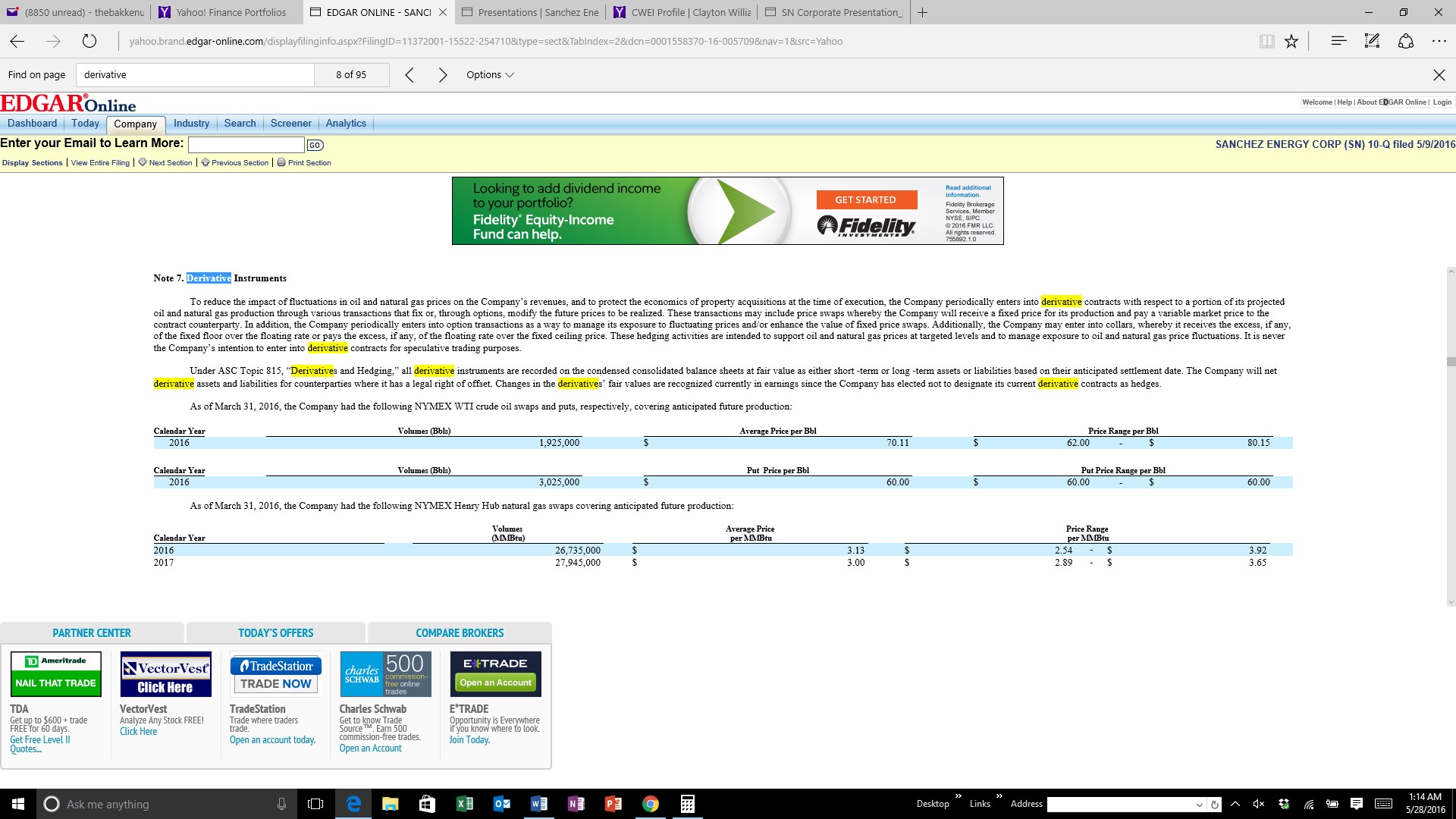

Sánchez ( SN ) se encuentra en una posición poco mejor de lo que muchos nombres de Eagle Ford. Más de 100% de la producción de 2016 está cubriendo.

Aproximadamente el 60% de la producción se cubre en $ 60 / bbl. El resto de sus posiciones de derivados oscilan entre $ 62,00 y $ 80,15 / bbl. Sánchez fue capaz de obtener posiciones en la primera, e hizo un excelente trabajo de planificación para un entorno de precios más bajos.

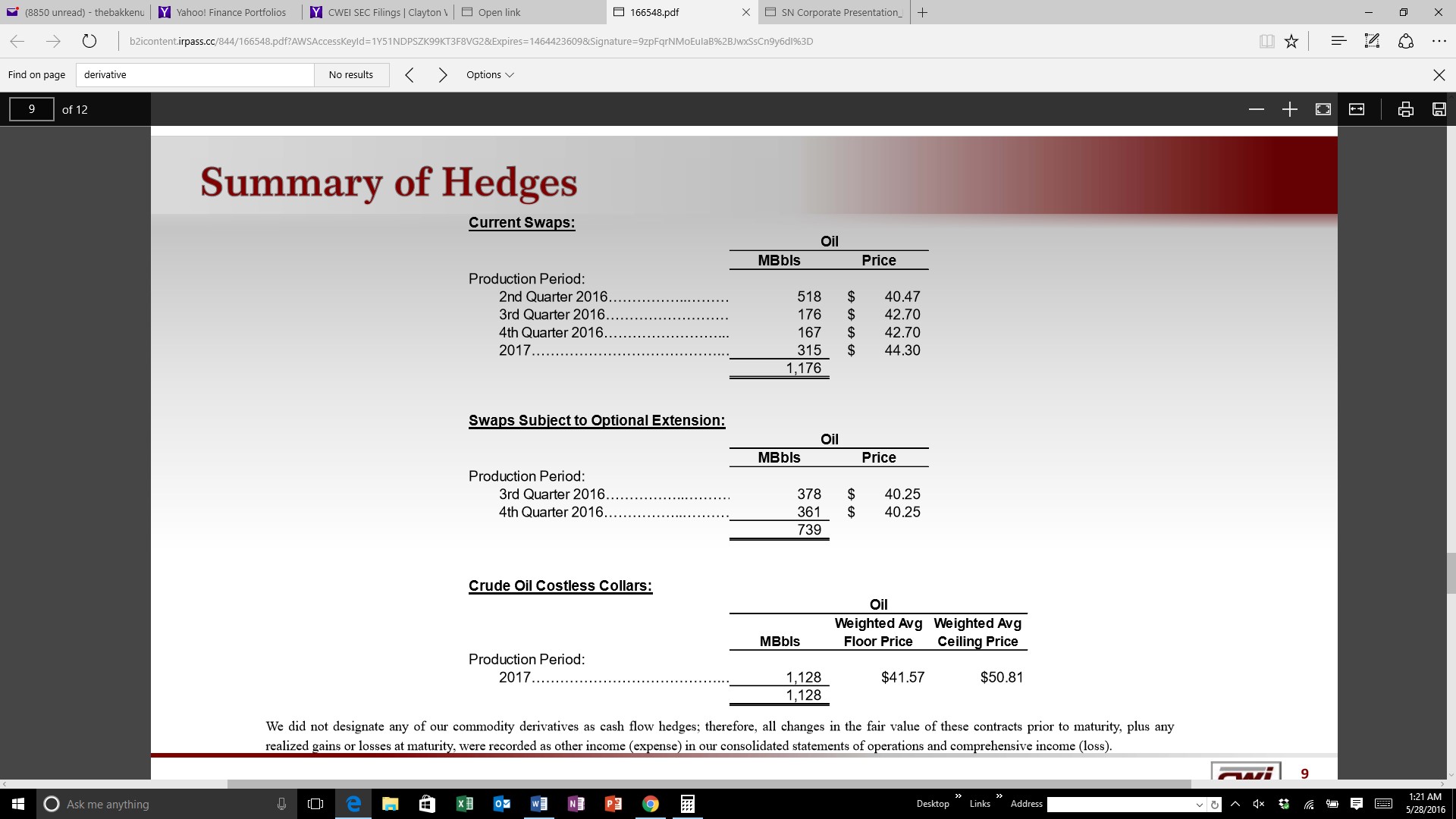

Aunque Clayton Williams ( CWEI ) no se encuentra en el Eagle Ford, yo he añadido aquí por Eaglebine exposure.It también tiene activos de la Cuenca de Delaware, que es probablemente la razón principal que tiene 2016 permutas entre $ 40.47 y $ 42.70 / bbl.In 2017, esto aumentó a $ 44.30 / bbl. Collares costo cero de CWEI tienen una baja promedio de $ 41.57 y el techo promedio de $ 50.81 / bbl.

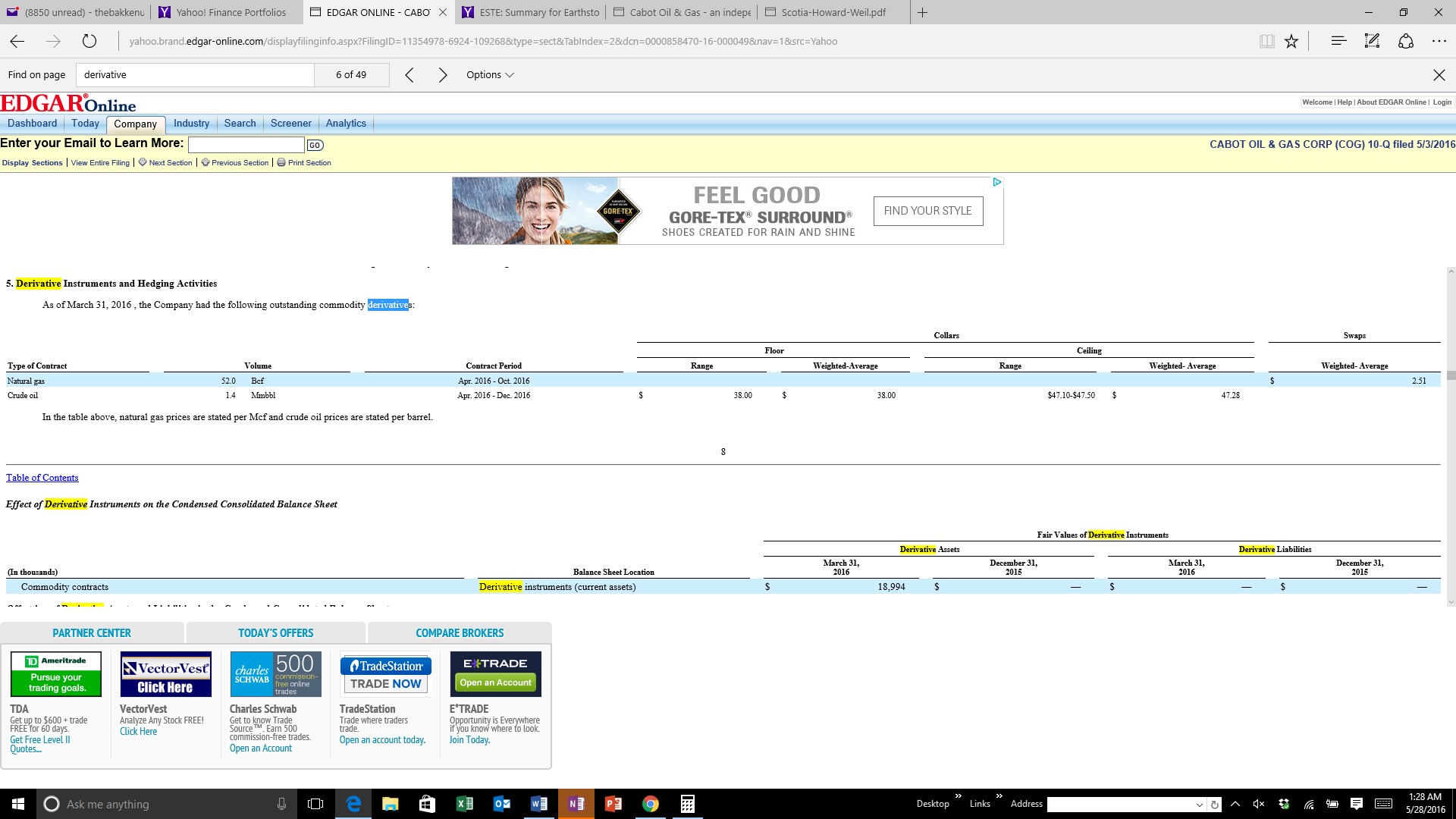

Cabot ( COG ) ha utilizado collares para cubrir su producción de aceite de 2016. La baja promedio es de $ 38.00 y el techo promedio de $ 47,28. Se centra en el Eagle Ford, sino también un jugador en el Marcelo. A pesar de que los ingresos del petróleo son importantes, también lo son sus activos del noreste que producen volúmenes importantes de gas natural.

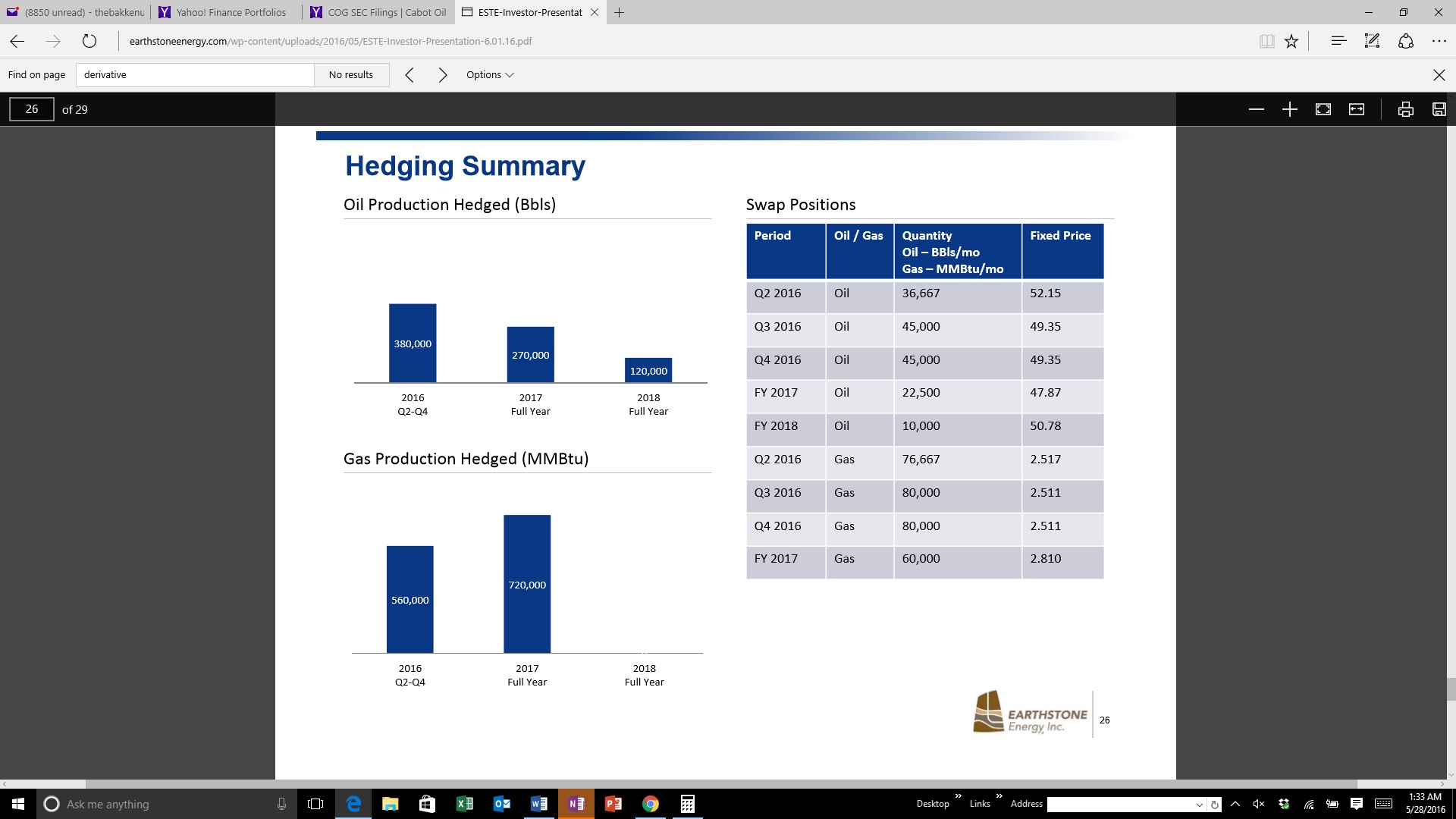

Earthstone ( ESTE ) ha arrendamiento en varios de los principales plays.This Estados Unidos incluye el Eagle Ford, Bakken y Pérmico. Su superficie Pérmico está en la periferia y Bakken no es op.The Eagle Ford es actualmente su núcleo, y están situados en algunos de los más profundos de la ventana de petróleo. Se ha dirigido a los canjes por sus posiciones en derivados. En 2016, estos van desde $ 49,35 a $ 52,15 / bbl.In 2017, el promedio es de $ 47.87.2018 intercambia promedio de $ 50.78 / bbl.

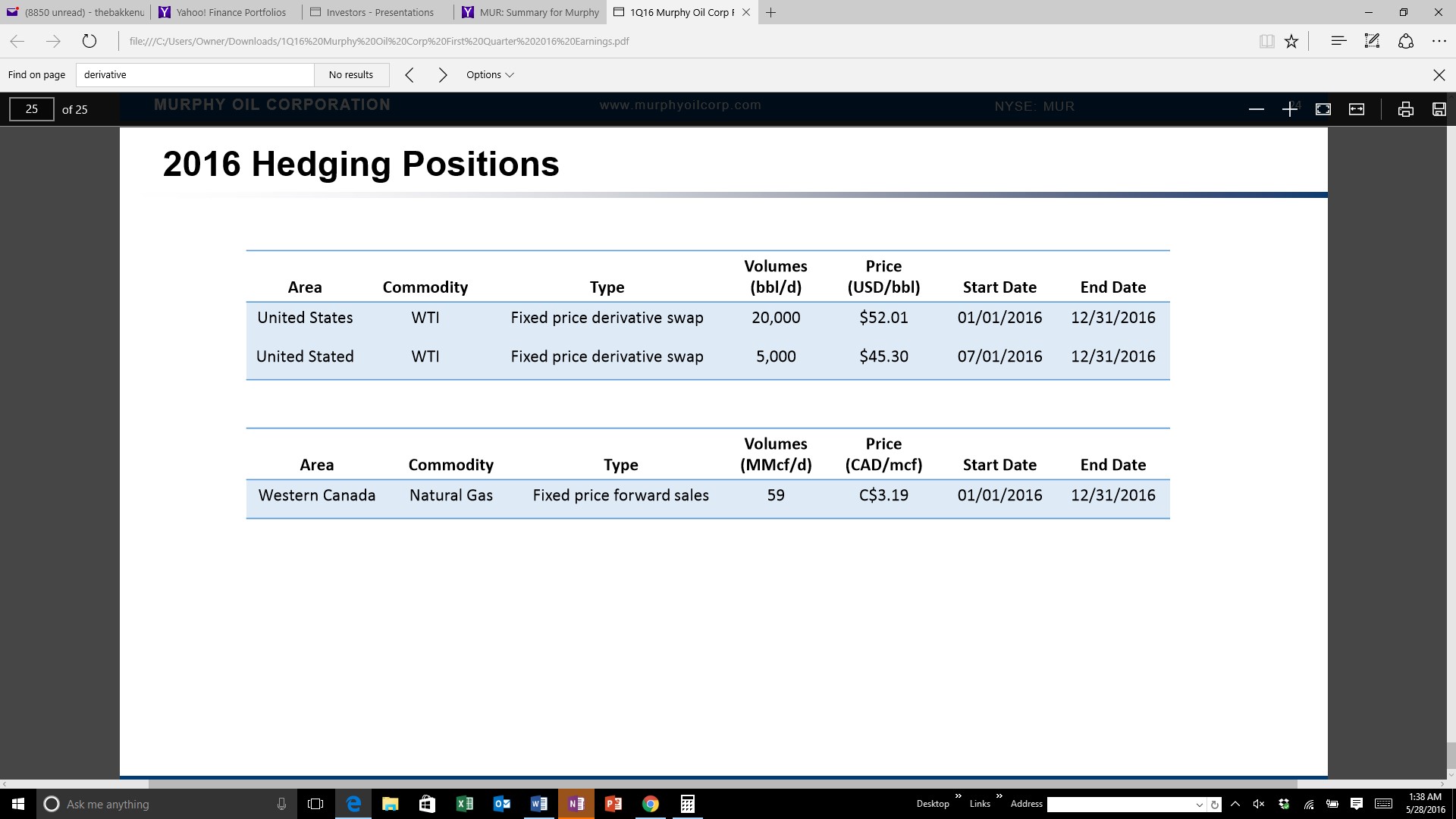

Murphy Oil ( MUR ) ha cubierto 20.000 barriles / d de crudo en 2016. El año pasado fue capaz de añadir permutas en $ 52,01. Este año, un 5,000 barriles / d adicionales se añadieron a $ 45,30.

En resumen, los operadores siguen para cubrir la producción a precios bajos del petróleo. Aunque a corto plazo, podría resistir altos precios del petróleo. Hemos visto muchos operadores de coberturas en los $ 40 bajas, y la participación continua ya que los precios han subido. Aunque las obras difieren significativamente de núcleo a zonas marginales, áreas centrales están en foco. Los operadores siguen vertiendo el grueso de la tapa ex en las jugadas básicas, con la esperanza de esperar a cabo este entorno de bajo precio. Las coberturas se centran también en la economía de estas zonas. E & P deben cubrir la producción con el fin de mantener a los bancos feliz. A medida que los precios del petróleo suben, vamos a seguir para ver las coberturas añaden. Aunque muchos empezaron cobertura en los $ 40 bajas, es motivador para agregar a medida que surgen oportunidades.Creemos que esto continuará hasta el 2016. No todo el mundo es en este campo.

Dado que muchos analistas tienen los precios del petróleo en el T4, es posible E & P se mantenga fuera. Aunque vemos los precios del petróleo este año, es posible que el temor a la volatilidad coaccionará de cobertura.Seguimos viendo un enorme voladizo en los inventarios mundiales de petróleo. Este es otro punto de controversia, pero vemos esto como un problema continuado este año. La próxima Brexit no puede mellar la demanda de manera significativa, pero podría hacer que el dólar para subir. La próxima temporada de mantenimiento de refinerías es siempre problemática, y este año podría ser más. Estamos viendo márgenes de crack se tensan, lo que podría motivar a las refinerías para disminuir el rendimiento. Podemos ver que la Fed apriete en julio (Brexit, probablemente, ha tomado junio fuera de la mesa). No estoy diciendo que todo o nada de esto ocurrirá, pero es importante tener en cuenta que hay un gran número de variables que se pueden mover este mercado de una manera grande.

Aunque pensamos que los precios del petróleo serán más altos en el Q4, la ruta en la que llegamos a ese punto puede ser un misterio. La situación de la oferta / demanda actual no es grave, pero hemos pasado un largo periodo de inventarios en tiempo de llenado. Los operadores se verá en todas estas oportunidades y problemas, y pueden decidir tomar un enfoque más conservador. A veces la supervivencia es más importante que tratar de hacer lo que parece ser el comercio más productivo obvio.