Resumen

El incremento en la producción estadounidense de gas natural derivado del auge del sector de shale está

transformando el mercado global del gas. Hace menos de una década, con la producción de gas natural

en declive, se esperaba que Estados Unidos se convirtiera en un gran importador de gas natural licuado

(GNL) y un mercado de último recurso para cargamentos excedentes alrededor del mundo. Sin embargo

hoy, debido al rápido incremento en la producción de gas de shale, Estados Unidos se encuentra

preparado para convertirse en un proveedor importante de gas para el mercado global. Los gasoductos

para la exportación se están construyendo rápidamente, y las instalaciones inicialmente diseñadas para

recibir importaciones se están convirtiendo en terminales de exportación. La producción doméstica de

gas ya ha desplazado la mayoría de importaciones provenientes de Canadá, Trinidad y Tobago y el

Medio Oriente. Los proyectos de exportación en Estados Unidos están en proceso de agregar GNL a un

mercado global actualmente excedentario, poniendo presión hacia abajo a los precios y estimulando

cambios a las estructuras de los contratos alrededor del mundo.

A través de Latinoamérica y el Caribe, son los países que han sufrido una escasez crónica de gas

natural los que se pueden beneficiar de este exceso de oferta. A pesar de contar con reservas

significativas de gas natural, la región se mantiene como un importador neto. La demanda de gas está

subiendo en la mayoría de los países, alimentada por el crecimiento económico y precios de electricidad

subsidiados que estimulan el consumo. Muchas plantas eléctricas a base de petróleo se están

convirtiendo para utilizar gas natural más barato y limpio. La oposición social y ambiental a nuevos

proyectos hidroeléctricos también ha acelerado la transición al uso del gas. El gas natural se usa cada

vez más para respaldar fuentes de energía renovable intermitentes, incluyendo eólica y solar. El

incremento de exportaciones de gas estadounidense a Latinoamérica y el Caribe, así como los precios

bajos relacionados al flujo abrumante de exportaciones de Estados Unidos, podría contribuir a precios de

electricidad más bajos, una reducción en las emisiones de carbono y mejoras a la seguridad energética

de la región. Gas natural más barato y abundante podría continuar estimulando a países a desplazarse

al uso de gas para la generación de electricidad e impulsar la transición a vehículos a base de gas

natural.

Sin embargo, el pronóstico para el mercado global del GNL y la habilidad de Estados Unidos para

mantener el auge es menos favorable que las estimaciones previas indicaban. La ventaja competitiva del

GNL de Estados Unidos depende en gran parte de altos precios internacionales del petróleo, ya que la

mayoría de contratos de GNL fuera de Estados Unidos están vinculados al petróleo. La caída vertiginosa

del punto de referencia global del crudo Brent desde mediados del 2014, el cual se había mantenido

estable con un precio de alrededor de $100 por barril desde el 2011, representa una complicación para

los desarrolladores estadounidenses de GNL. Además, el pronóstico a mediano plazo de los precios del

petróleo actualmente parece tener una tendencia a la baja.

El pronóstico de la demanda global de gas

también es incierto, generando dudas acerca de los volúmenes de GNL estadounidense que el mercado

global puede absorber y cuántos proyectos de exportación seguirán siendo económicamente viables. El

crecimiento de la demanda se centrará principalmente en Asia, y la desaceleración económica de China

– en combinación con su compromiso reciente de importar grandes volúmenes de gas de Rusia a través

de un gasoducto—ha llevado a muchos expertos a reconsiderar sus pronósticos de las importaciones de

GNL en China.

EL ESFUERZO PARA EXPORTAR GAS NATURAL

ESTADOUNIDENSE

La producción de gas natural estadounidense ha crecido rápidamente desde el 2007, impulsada

principalmente por el desarrollo de la tecnología de extracción de gas de shale, lo cual ha llevado a un

auge en la producción de gas de shale y ha compensado por la caída en la producción de gas

convencional. En la última década, tecnologías nuevas y refinadas han hecho la perforación horizontal y

fracturación hidráulica métodos más competitivos en términos de costos para extraer recursos de gas no

convencionales, incluyendo formaciones de shale. En el 2014, el gas de shale representaba la mitad del

récord de 26 billones de pies cúbicos (Bpc) producidos en los Estados Unidos. Mientras las formaciones

de shale se encuentran relativamente dispersas a través de Estados Unidos, Texas, Pennsylvania,

Arkansas y Louisiana han liderado la producción de gas. En el 2014, la formación Marcellus en

Pennsylvania y la formación Eagle Ford en Texas produjeron juntas la misma cantidad de gas por día

que Qatar, el exportador más grande de GNL.

La producción desorbitada de gas de shale ha llevado a una caída vertiginosa de los precios de gas

natural en el punto de referencia estadounidense Henry Hub, estimulando la demanda doméstica. El gas

se utiliza cada vez más en Estados Unidos para generar electricidad, ya que los precios se han vuelto

competitivos con el carbón, y provee un combustible de reserva para las fuentes de energía renovable

intermitentes. El gas natural también se utiliza cada vez más para el transporte, ya que la flota de

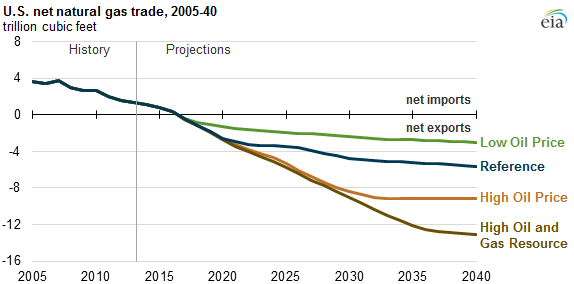

camiones se convierte del diésel. La Administración de Información Energética (EIA) pronostica que la

demanda de gas en Estados Unidos crecerá un 10% para el 2040, mientras que la producción crecerá

un 39%

Incluso mientras la demanda de gas incrementa, la brecha entre el consumo y la producción continúa

cerrándose y las importaciones están cayendo. Las importaciones por gasoducto desde Canadá, el

principal proveedor de gas de Estados Unidos, han caído desde el 2007. Las importaciones de GNL—las

cuales durante su máximo en el 2007 equivalían a casi un quinto del consumo total de gas del país—han

prácticamente desaparecido, dejando la oferta inicialmente designada para Estados Unidos a disposición

de otros mercados. Para el 2017, Estados Unidos está previsto para convertirse en un exportador neto

de gas, mientras que las exportaciones de GNL y gas canalizado a México incrementan y las

importaciones desde Canadá caen. Para el 2040, hasta un quinto de la producción de gas

estadounidense será exportado, con GNL representando el 46% del total de exportaciones de gas,

comparado a un simple 1% en el 2014.

CÓMO EL AUGE DEL GAS ESTADOUNIDENSE ESTÁ

CAMBIANDO EL MERCADO GLOBAL DEL GAS

El auge del gas de esquisto en Estados Unidos tiene implicaciones para los mercados de gas natural y de GNL alrededor del mundo, un punto que no se ha perdido en los funcionarios estadounidenses. “Anticipamos convertirnos en actores importantes, y creo que tendremos un gran impacto,” dijo Ernest Moniz, Secretario de Energía de Estados Unidos, a reporteros en abril. “Nosotros influenciaremos todo el mercado global de GNL.” De hecho, el flujo esperado de gas estadounidense en el mercado contribuirá a un superávit en la producción global, precios reducidos y volatilidad más baja en el mercado de GNL y un aumento de poder de los compradores para exigir términos flexibles en los contratos. Estos cambios, los cuales favorecen a los importadores, proveen incentivos a muchos países para cambiar al uso de gas para generar energía y en el transporte.

Se espera que las exportaciones estadounidenses agreguen GNL a un mercado que probablemente

permanezca débil en el mediano plazo. La posibilidad de un incremento en las exportaciones de Estados

Unidos ya esta debilitando nuevos proyectos de exportación en otras regiones. Antes de que la

producción estadounidense de esquisto llegara a su máximo, compañías eléctricas de Asia y Europa,

además de las grandes petroleras como Shell y BG, construyeron nuevas instalaciones de exportación

de GNL apoyados por contratos a largo plazo, mientras que un incremento en la demanda de GNL

parecía inminente. Sin embargo, los mercados globales ahora están inundados de GNL, y los

desarrolladores en Australia y Canadá ya han cancelado algunos proyectos de GNL que ya no son

competitivos.

Vease: Mercado del LNG

A largo plazo, el incremento en la producción global de gas y los precios bajos podrían también impulsar

la demanda de gas natural. De acuerdo a BP, se pronostica que la demanda global de gas crecerá un

51% para el 2035, debido principalmente al incremento en el consumo por parte de los sectores

industriales y de generación de energía. Mientras que el GNL permanece actualmente como un

mercado especializado—un simple 10% del gas producido anualmente es licuado para exportaciones—

el comercio de GNL crecerá fuertemente en los siguientes 20 años. Para el 2030, el porcentaje del

mercado global del gas correspondiente al GNL pasará al porcentaje correspondiente al comercio de gas

canalizado, incrementando enormemente la flexibilidad y la fluidez de los mercados globales de gas. GNL barato y abundante crea incentivos para que países utilicen más gas para la generación de energía

y transporte. Esto, en cambio, podría llevar a mejoras en la calidad del aire y a reducciones en las

emisiones de dióxido de carbono

LO QUE LATINOAMÉRICA Y EL CARIBE GANAN DE LAS

EXPORTACIONES DE GAS ESTADOUNIDENSE

Latinoamérica y el Caribe se pueden beneficiar del incremento en la oferta, precios bajos y la mayor

flexibilidad del comercio de gas natural estimulado por el aumento inminente de exportaciones de

Estados Unidos. Importar gas natural barato puede llevar a bajar los precios de electricidad, estimulando

el crecimiento económico. Para los muchos países que proveen subsidios a la electricidad residencial,

los costos más bajos reducirían la carga en los presupuestos de gobierno. En el sector industrial, los

precios bajos de la electricidad y de la materia prima del gas natural podrían causar un auge industrial y

de manufactura similar al de Estados Unidos. La importación de gas también estimula una matriz

energética más limpia a través de incentivos para desplazarse al uso de gas para generar energía y en el

transporte. Sin embargo, las exportaciones de gas de Estados Unidos podrían tener consecuencias

negativas para los vendedores de GNL en la región a través de los precios bajos y la pérdida de

participación en el mercado de las exportaciones.

Mientras que Latinoamérica y

el Caribe representan un

porcentaje relativamente

pequeño del comercio global

de gas, varios países están

importando cantidades

crecientemente importando de

gas natural para la generación

de energía, con la mayoría

mirando a productores

regionales para importaciones

de gas canalizado y GNL.

Muchos países de la región

son importadores netos , ya

que la demanda ha crecido

rápidamente y la escasez de

inversión en exploración y

producción ha prevenido el

desarrollo de reservas

domésticas. En el 2014, los

países de Latinoamérica y el

Caribe produjeron 6.7% de la

oferta mundial de gas natural

pero consumieron el 7.5%—a

pesar de contar con más de 280 Bpc de reservas probadas sin explotar. En el mismo año, la región

representó el 9% de la demanda global de GNL, con México, Brasil, Argentina y Chile como los

importadores más grandes. La región también comercializó cantidades significativas de gas natural a

través de gasoductos, de las que la mayoría venían de Estados Unidos hacia México y de Bolivia a Brasil

y Argentina. Aunque la mayoría de países son importadores netos, dos países de la región—Trinidad y

Tobago y Perú—son exportadores netos. Trinidad y Tobago es un proveedor vital de GNL para el

Hemisferio Oeste, cumpliendo con el 39% de la demanda total de GNL en Latinoamérica en el 2014.17

Perú comenzó a exportar GNL desde su campo de Camisea en el 2010, mandando la mayoría de sus

cargamentos a México a través de contratos a largo plazo.

Las secciones siguientes examinan los impactos existentes y potenciales de las exportaciones de gas

estadounidense en los importadores en México, Suramérica, Centroamérica y el Caribe.

MÉXICO

Se puede decir que México ha sido el principal beneficiado del auge del esquisto en Estados Unidos, ya

que las importaciones por gasoducto desde Estados Unidos han proveído acceso a gas barato para

satisfacer el creciente déficit. A pesar de ser el tercer productor más grande de gas natural del

Hemisferio Oeste, la demanda doméstica de México ha superado considerablemente a la oferta en la

última década. La inversión insuficiente de parte de la empresa estatal Pemex en exploración y

producción ha llevado a la disminución continua de los niveles de producción, los cuales cayeron por 9%

entre el 2010 y el 2014.20

El crecimiento en la demanda de gas natural de parte de los sectores industriales y eléctricos solamente

ha contribuido al crecimiento de la brecha entre la oferta y la demanda. Se proyecta que la demanda de

electricidad crecerá 4% anualmente en los siguientes diez años. Para el 2028, el gas natural

representará el 90% del consumo total de combustibles fósiles en el sector eléctrico público, comparado

con tan solo el 60% en el 2013, mientras que las plantas eléctricas a base de petróleo se trasladan al

uso de gas y que se construyen nuevas plantas a base de gas.

Para satisfacer la creciente demanda, México ha incrementado las importaciones por gasoducto desde

los Estados Unidos y también las de GNL hacia sus tres terminales de regasificación. En el 2014, México

importó el 35% del gas consumido en el país, duplicando sus importaciones por gasoducto desde

Estados Unidos entre el 2010 y el 2014. La mitad de las exportaciones de gas estadounidense se dirigen

hacia México.

Para facilitar el creciente flujo de importaciones de gas estadounidense, un gran número de sistemas de

gasoductos y expansiones están actualmente en construcción o han sido terminadas recientemente.

Entre el 2008 y el 2013, los gasoductos de Estados Unidos hacia México han duplicado su capacidad a

4.7 Bpc por día. El mercado principal para las exportaciones de gas estadounidense continúa siendo el

norte y centro-oeste del interior de México, el cual no tiene acceso al gas asociado producido en los

campos de Pemex en el Golfo de México. Para incrementar las importaciones de gas, México está

construyendo 10.000km adicionales de gasoductos, lo cual representa un incremento de capacidad a

20.6 Bpc por día. Los gasoductos Agua Dulce-Frontera, Tucson-Sásabe y Los Ramones se conectarán

con formaciones de esquisto en el sur de Texas para exportar hacia México.Se espera que las dos

fuentes importantes de oferta, las importaciones de GNL y la producción doméstica de gas, se

mantengan constantes hasta el 2028, lo que significa que las importaciones de gas estadounidenses

serán muy importantes para llenar la brecha entre la oferta y demanda.

EL CONO SUR

La demanda de gas natural en Suramérica ha incrementado en la última década, con Brasil, Argentina y

Chile como los principales importadores. De hecho, el Cono Sur ha emergido en un mercado clave de

GNL, con la demanda en el 2013 casi igual a la de China. Brasil y Argentina, que juntos representan el

79% del mercado de GNL del Cono Sur, compran cargamentos a corto plazo en los mercados al contado

en lugar de a través de los contratos tradicionales a 20 años. Esta estrategia permite una mayor

flexibilidad en el acceso a importaciones y financiamiento, pero también ha llevado a estos países a

pagar unos de los precios más altos de GNL en el mundo.

En Brasil, el consumo de gas natural ha excedido de forma consistente a la producción doméstica en la

última década, y la brecha continúa creciendo. Brasil recibe el 50% de sus importaciones de gas desde Bolivia, pero comenzó a comprar GNL en el mercado al contado en el 2009 para acceder una oferta más

flexible durante períodos más secos cuando hay menos energía hidroeléctrica disponible. Las

proyecciones del gobierno muestran que el promedio de importaciones de GNL se mantendrá estable en

1.45 Bcf/d hasta el 2030. A corto plazo, el gobierno de Brasil ha indicado que prefiere pagar precios al

contado más altos de manera que puedan mantener la flexibilidad en las importaciones y utilizar energía

hidroeléctrica cuando esté disponible. A largo plazo, la producción de gas asociado en las formaciones

costa afuera pre-sal podría disminuir la brecha

Argentina ha sido importador neto de gas desde el 2008 debido a la creciente demanda doméstica y la

producción en declive. Los subsidios estatales han mantenido los precios residenciales de gas bajos,

causando un aumento en la demanda y en el déficit energético. De hecho, sus importaciones de gas se

han triplicado desde el 2010. Argentina ha estado comprando GNL a corto plazo a precios parecidos a

aquellos pagados por los importadores de GNL en Asia y tendría que pagar una prima por contratos a

largo plazo debido a que tiene un alto riesgo crediticio. A corto plazo, se espera que las importaciones de

GNL aumenten mientras Argentina busca reducir su dependencia en las importaciones por gasoducto

desde Bolivia

Chile también es un importador grande de GNL, con casi 80% de su consumo de gas natural importado

como GNL. El país comenzó a interesarse en importaciones de GNL después de que Argentina redujera

sus exportaciones por gasoducto durante una crisis energética en el 2004. Enfrentando una oposición

fuerte a nuevos proyectos hidroeléctricos, el gobierno planea incrementar la cantidad de gas natural en la

matriz energética y construir una tercera terminal de regasificación. Los precios de electricidad en Chile

se duplicaron entre el 2007 y el 2014 y se espera que suban un 30% para el 2021. El país espera

incrementar la oferta de GNL, reemplazando el diésel, para mantener bajos los precios de la electricidad

y asegurar que la industria minera se mantenga competitiva.

Uruguay planea importar cantidades pequeñas de GNL para dar soporte a las fuentes de energía

renovable intermitentes y desplazar al petróleo en la matriz energética del país. El gobierno planea

instalar un depósito flotante y una unidad de regasificación (FSRU) cerca de Montevideo, lo que logrará

satisfacer el mercado relativamente pequeño de gas, y re-exportar el gas sobrante por gasoducto a

Argentina. Sin embargo, este proyecto ha sido pospuesto hasta el 2016 debido a problemas financieros

con los desarrolladores del FSRU

Los compradores suramericanos de GNL que importan a corto plazo se beneficiarán particularmente de

los precios bajos, menos volatilidad y términos más flexibles como resultado del incremento de

exportaciones de GNL desde Estados Unidos. Estos países podrán importar el exceso de capacidad de

instalaciones de exportación de GNL que están financiadas por contratos a largo plazo en otros países,

para que puedan importar GNL estadounidense a precios más bajos en el mercado al contado sin asumir

el riesgo financiero de un contrato a largo plazo. Los precios a corto plazo también beneficiarán

compradores que quieren importar GNL solamente durante periodos de alta demanda cuando otras

fuentes de energía no están disponibles. Chile es una excepción, ya que es el único país en la región

que se ha comprometido a contratos a largo plazo

EL CARIBE

En el Caribe, los hidrocarburos y recursos renovables a gran escala son notablemente escasos, forzando

a la gran mayoría de países a depender de importaciones de combustibles fósiles para la generación de

energía. De hecho, 11 de 14 países en la región dependen de diésel o combustóleo para más del 75%

de su generación eléctrica. Como resultado de esta dependencia en productos derivados del petróleo,

los países del Caribe tienen los costos de electricidad más volátiles y más altos del hemisferio occidental,

con un promedio de $0,33 por kW, comparado a $0,11 por kW en Estados Unidos. Trinidad y Tobago, un

productor importante de gas natural, es una excepción en la región ya que depende casi completamente

en su producción doméstica de gas para la generación de energía y tiene precios de electricidad

relativamente bajos.

Mientras que las terminales de exportación de GNL en Estados Unidos entran en funcionamiento, el

Caribe podría buscar desarrollar ejes con grandes plantas de regasificación, conectando los suministros

con países vecinos a través de contenedores de GNL más pequeños o gas natural comprimido (GNC).

Por ejemplo, la planta de regasificación de AES en la República Dominicana, la única a gran escala en el

Caribe, excluyendo a Puerto Rico, podría recibir importaciones de GNL desde Estados Unidos y enviarlo

a otros países, como Jamaica y Cuba. Estados Unidos también podría exportar GNL contenedores

cilíndricos a varios países del Caribe. El GNL en contenedores no requiere la infraestructura de

almacenamiento y regasificación a gran escala que requieren los proyectos tradicionales de GNL,

haciéndolo accesible a los consumidores industriales pequeños.

Mientras que el gas estadounidense representa una oportunidad para reducir los costos de electricidad e

impulsar el desarrollo económico, la región enfrenta una gran cantidad de obstáculos, con la falta de

financiamiento como el principal problema. Muchos países del Caribe tienen muy malas clasificaciones

de crédito y no pueden adquirir más deuda pública, lo que significa que la inversión del sector privado

será crucial en el financiamiento de la infraestructura necesaria para facilitar el comercio del gas. Incluso si toda la generación de electricidad a base de petróleo fuera convertida a gas natural, la

demanda combinada probablemente no supere 1 Bpc por día para el 2020

INCERTIDUMBRE SOBRE LA EXPANSIÓN DEL GNL

ESTADOUNIDENSE

Vease:EEUU. Producción de Shale Gas está en Caida desde Mayo

Aunque la posibilidad de la exportación de GNL a gran escala desde Estados Unidos es prometedora

para la mayoría de países de Latinoamérica y el Caribe, la perspectiva de las exportaciones de GNL

estadounidense es incierta. Del lado de la oferta, la viabilidad económica de muchos proyectos de GNL

estadounidense se ha puesto en duda debido a la caída de los precios internacionales del petróleo. Los

contratos de GNL indexados al petróleo se están beneficiando de los precios bajos del crudo, limitando la

competitividad de los contratos de GNL indexados al Henry Hub. Como resultado, muchas de las

terminales propuestas que reciban la aprobación de los reguladores estadounidenses probablemente

sean puestos en espera. Los precios bajos del petróleo ya han llevado a un declive en los precios

asiáticos y europeos de GNL, causando que se estreche la brecha con los precios norteamericanos de

GNL. Moody’s, la agencia de clasificación de crédito, pronostica que los precios bajos de GNL resultarán

en la cancelación de la mayoría de proyectos de licuefacción actualmente propuestos en Estados

Unidos

Sin embargo, los proyectos ya en construcción continuarán como estaban planeados, lo que

llevará a un exceso en la capacidad de licuefacción por el resto de la década, afirmó la agencia. Muchos

analistas creen que, salvo un shock de oferta, el ambiente de precios bajos continuará hasta el 2016 o

más hasta que los productores de costos altos sean forzados a parar su producción o que la demanda se

recupere. Como resultado, los inversionistas están asumiendo precios bajos e incluyéndolos en sus

análisis financieras de proyectos de GNL a mediano plazo.

En el lado de la demanda, la pregunta clave es si las importaciones de GNL crecerán lo suficientemente

rápido para absorber la oferta adicional abundante inundando el mercado. La demanda global de gas

está crecientemente centrada en Asia, la cual será el destino de la mayoría de exportaciones de GNL

estadounidense. Los países del pacífico asiático son los principales importadores de GNL, adquiriendo el

73% de las exportaciones globales de GNL en el 2014. Sin embargo, aunque los compradores asiáticos

han firmado varios acuerdos de suministro con desarrolladores de GNL de Estados Unidos en los últimos

años, hay volúmenes substanciales de proyectos de exportación planeados en Estados Unidos que

todavía buscan compradores. Una recuperación en los precios de GNL dependerá en la tasa de

crecimiento de la demanda en China y otros mercados emergentes en Asia, Suramérica y Europa del

Este, así como el consumo en los mercados de GNL más grandes del mundo, Japón y Corea del Sur.

Las políticas de reducción de carbono también serán un factor determinante de la velocidad del

crecimiento de la demanda en Asia y otros mercados emergentes.

CONCLUSIÓN

Aunque algunas proyecciones de las exportaciones de gas desde Estados Unidos puedan ser revisadas

a la baja, el país sigue en camino a convertirse en un exportador neto de gas, contribuyendo al

incremento significativo en el comercio global de gas en los próximos años. Los países latinoamericanos

están bien posicionados para aprovechar el auge de las exportaciones de gas estadounidense para

reducir los costos de electricidad, mejorar la seguridad energética y generar energía más limpia. Aunque

la caída reciente de los precios del petróleo quita un poco de la presión económica de cambiarse al gas

natural, no disminuye sus ventajas a largo plazo.

Latinoamérica puede apurar la transición a gas natural y explotar los beneficios de las exportaciones de

gas estadounidenses al expandir la integración energética, incluyendo la infraestructura de gasoductos y

las matrices energéticas. El incremento de las importaciones de gas estadounidense en México

dependerá del crecimiento de la infraestructura fronteriza, mientras que Centroamérica y el Caribe

pueden beneficiarse de las exportaciones de gas estadounidense al expandir la integración de su matriz

energética. Los importadores latinoamericanos y del caribe esperan beneficiarse mientras que el

comercio global de gas crece en las próximas décadas.

Fuente:

Muy buen post

ResponderBorrar