Resumen

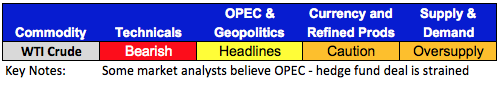

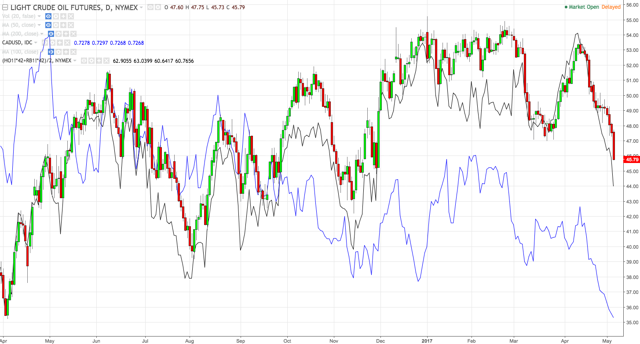

Los precios del petróleo han reanudado la tendencia a la baja debido a las preocupaciones sobre el crecimiento de producción de Estados Unidos.

Sin embargo, las proyecciones de crecimiento de la demanda mundial sugieren que la producción de crudo puede crecer hasta 2 millones de barriles por día (bpd) en los próximos 18 meses.

Parece poco margen para cualquier crecimiento de la producción significativa en la no-OPEP en especial la producción de petróleo no estadounidense en los precios del petróleo por debajo de $ 50.

En este artículo, vamos a echar un breve vistazo a las tendencias de oferta y demanda en el mercado mundial de petróleo y el intento de evaluar si la reciente venta masiva de los precios del petróleo (NYSE: OSU ) está justificada. En particular, nos centraremos en el suministro dinámico en el mercado estadounidense de petróleo en tierra, dado que la producción de petróleo de Estados Unidos es ahora cada vez más el factor de “swing” clave en la evolución de los precios mundiales de la energía. Por último, vamos a discutir el informe más reciente de la productividad cuenca de esquisto publicado por la Agencia de Información de Energía (EIA) y evaluar lo que esto significa para las futuras tendencias de la producción de petróleo de Estados Unidos.

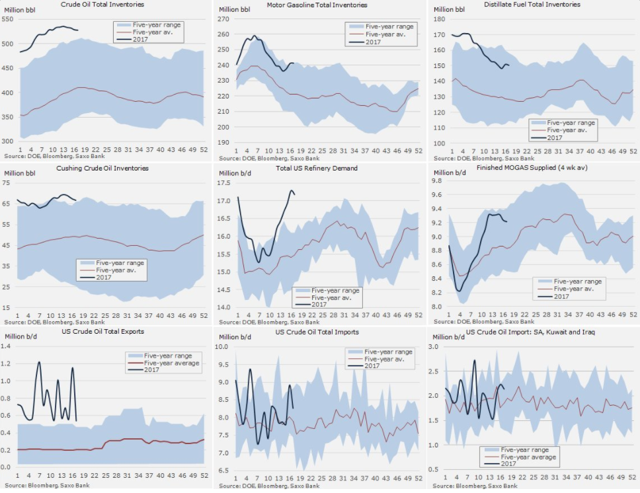

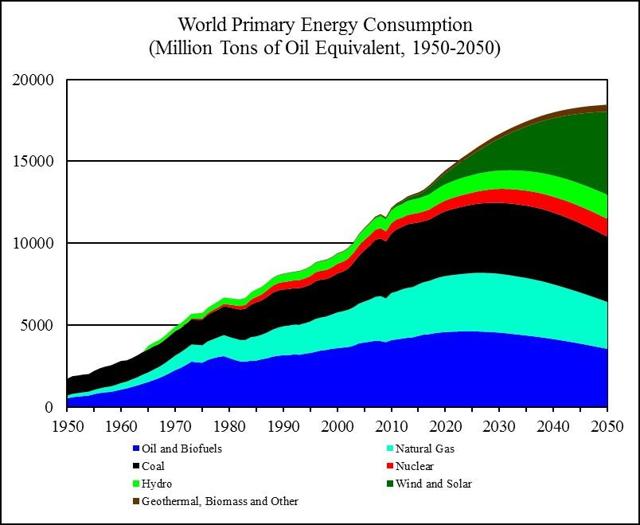

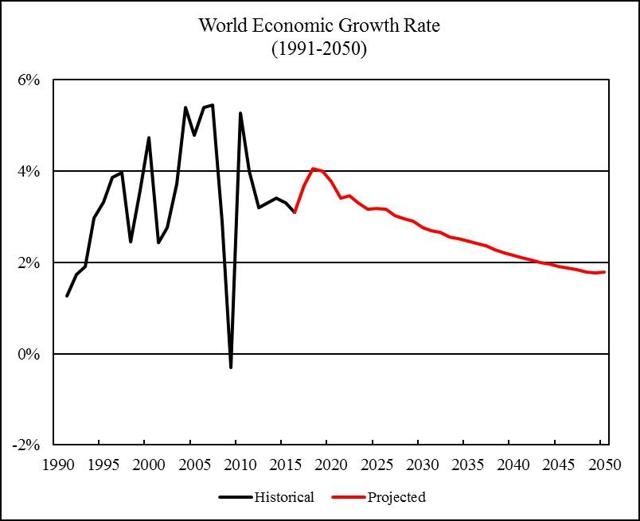

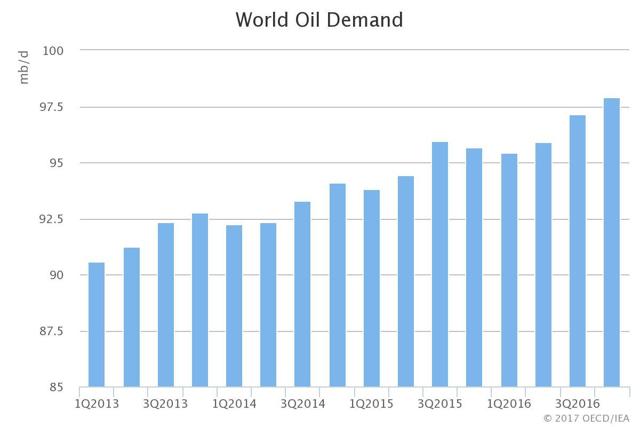

El crecimiento de la demanda mundial sigue siendo bastante robusto, con las últimas proyecciones de la Agencia Internacional de Energía (AIE) que sobresalen de que la demanda crecerá en 1,3 millones de barriles por día, al menos en 2017 y 1,4 millones de barriles por día en 2018. El consumo mundial situado en unos 97,9mn de bpd en el cuarto trimestre de 2016, lo que sugiere que la demanda total alcanzará los 99,2mn de bpd para el Q4 2017 y poco más de 100.6mn bpd para el Q4 de 2018. de hecho, la Agencia de Información de Energía estadounidense anticipa la demanda mundial para llegar a 101mn de bpd para el Q4 2018.

Estos números de la demanda proyectada contrastan con la producción actual de petróleo de aproximadamente 96.7mn bpd según datos de la AIE de mayo. Incluido el gas natural líquidos, líquidos totales de suministro es sobre 1mn bpd más alta a 97,8mn bpd (basado en la producción actual de petróleo crudo OPEP de bpd 32,1mn). Esto implica que la producción de líquidos a nivel mundial tendrá un crecimiento de al menos 3,2 millones de barriles por día durante los próximos 18 meses (en base a la proyección de la demanda de EIA de bpd 101mn a fines de 2018) para que el mercado del petróleo se mantenga en equilibrio. Suponiendo un crecimiento de la demanda modesta en 2019, la producción mundial de líquidos probablemente tendrá que crezca al menos otra bpd 1 millón a finales de la década.

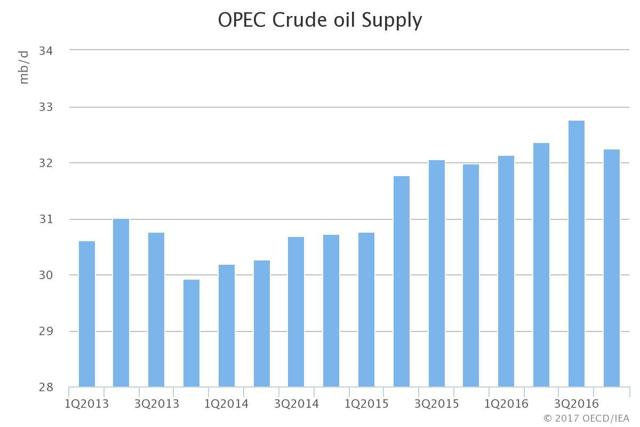

Sabemos que la OPEP está produciendo por debajo de su capacidad potencial debido a los recortes de producción acordados a voluntarios por los distintos miembros. producción de la OPEP es actualmente alrededor de bpd 32,1mn. La cuota de producción acordado actual es 32,5mn de bpd, mientras que la producción actual de la OPEP es también algo de bpd 1mn más bajo que el promedio de producción atribuibles al cartel en la Q3 de 2016, antes de que los recortes de producción acordados entraron en vigor.

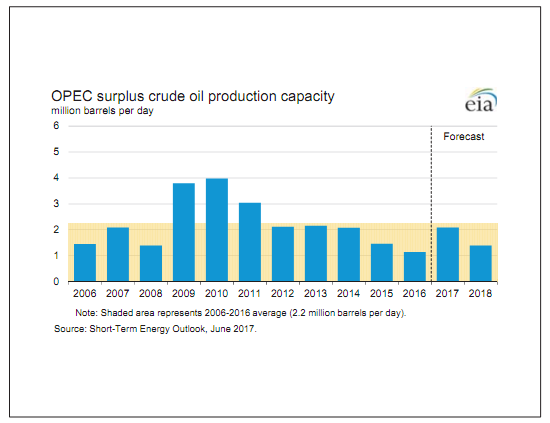

Podemos, por tanto, cómodamente sentado que la OPEP debería ser capaz de aumentar su producción en al menos 1 millón de barriles por día (una vez que los recortes de producción voluntarios llegan a su fin) y por lo tanto hacerse cargo de al menos un tercio del crecimiento de la oferta requerida para finales de 2018 . Sin embargo, debemos señalar que la capacidad de reserva dela OPEP, según datos de la EIA a continuación, se mantiene muy por debajo del rango histórico.

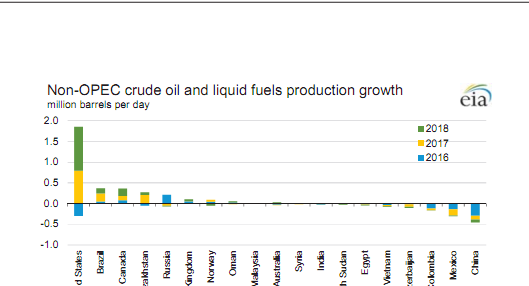

Sin embargo, suponiendo que no haya interrupciones en el suministro de producción de la OPEP, ¿qué pasa con los otros dos tercios del crecimiento de la oferta requerida? Con base en datos de la EIA y proyecciones como se ve a continuación (que supone el precio del petróleo tendrá un promedio de alrededor de 53 $ por barril en 2017 y 2018), podemos ver que cualquier crecimiento de la oferta proyectada desde los productores fuera de la OPEP como Brasil, Canadá, Kazajstán y Rusia en gran medida compensado por la disminución de la producción de otros países fuera de la OPEP, como china.

Dada la disminución sustancial de la inversión de capital en la industria mundial de petróleo desde 2014, asumiendo que no OPEP y el crecimiento de la oferta de petróleo no estadounidense en esencia permanecerá sin movimiento en el futuro no parece ser una predicción tan indignante hacer. Sin embargo, seamos optimistas y suponer que la OPEP y el suministro total de fuera de Estados Unidos, fuera de la OPEP crecerá en cerca de 1,3 millones de bpd para el Q4 2018.

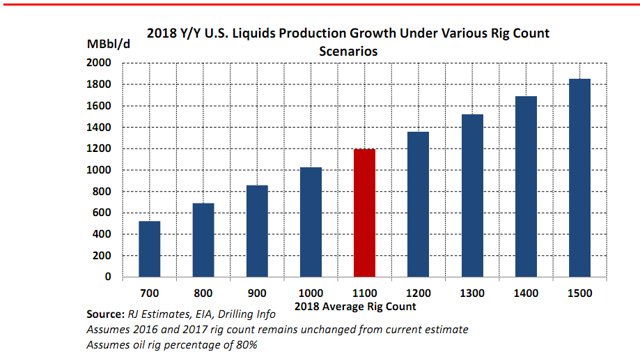

En esencia, esto todavía deja un déficit de suministro de alrededor de 1,9 millones de bpd que necesitarán para ser llenado por los EE.UU.. En base a las estimaciones actuales de varias fuentes, incluyendo el EIA, el número de plataformas de petróleo de Estados Unidos llegará a 850 a finales de 2017, con la producción de petróleo de Estados Unidos espera que llegue a 9,7mn de bpd desde alrededor de 9,3mn de bpd actualmente. Esto sugiere que con el fin de cerrar la brecha entre la oferta, la producción estadounidense tendrá que crecer y alcanzar bpd 11,2 millones a finales de 2018, lo que implica un crecimiento de producción adicional de 1,5 millones de barriles por día en el calendario 2018 solo. Este nivel de producción excederá lejos del pico de producción antes alcanzado en 2015. Puede este nivel de producción realmente puede lograr con los precios del petróleo por debajo de $ 50? No parece obvio para nosotros.

Y, ¿qué pasa con el numero de plataforma? Alcanzar un nivel de producción de alrededor de 11 millones de barriles por día requeriría probablemente un número de plataformas aún más alto en comparación con los niveles actuales, que ya casi el doble del nivel de número de equipos desde hace un año son. El reciente aumento en el número de plataformas de petróleo en Estados Unidos ha sido un factor importante amortiguar el sentimiento hacia el petróleo, y se teme que el crecimiento de la producción estadounidense inunde la demanda global. Dado que la producción de petróleo convencional (como la costa del Golfo de México) sigue representando alrededor de un tercio o de 3,5 millones de barriles por día de la producción de petróleo de Estados Unidos, es difícil decir de forma concluyente qué plataforma de nivel de recuento sería compatible con un determinado nivel de producción.

Sin embargo, vamos a hacer algunos cálculos aproximados utilizando algunos de los datos de la última memoria de la productividad de esquisto de la EIA (14 de junio), así como la proporcionada por la casa de corretaje Raymond James. Los datos de la EIA sugiere que una plataforma adicional en las cuencas de Eagle Ford y Bakken se añaden alrededor de 1.200 barriles por día en la producción de más de un mes, y extrapolado más de 12 meses, añadiría unos 14.000 barriles por día en la producción(Ignorando el declive). Para el Pérmico, es mucho menor en alrededor de 600 barriles por día sobre una base mensual. Aunque es posible que veremos más ganancias de productividad en el Pérmico, vamos a utilizar esta figura por ahora.

"Los datos sugieren que la EIA 1 plataforma adicional en las cuencas de Eagle Ford y Bakken se añaden alrededor de 1.200 barriles por día en la producción de más de un mes, y extrapolado más de 12 meses, se añaden alrededor de 14.000 barriles por día en la producción."Calculando 11 meses de caída para los pozos perforados en la primera meses, 10 meses declive de pozos perforados en el segundo mes, etc. después de 12 meses de perforación de la producción agregada por 1 plataforma estaría más cerca de 10.000 bpd en lugar de 14.000. Esta diferencia es lo suficientemente grande como para ser digno de mención."

Vamos a suponer, además, que un número de equipos activos de alrededor de 800 es consistente con un nivel de producción sostenida de alrededor de 9,7mn de bpd. Por lo tanto, la creciente producción en 800.000 barriles por día en el Bakken y Eagle Ford implicaría la necesidad de otros 60 equipos de perforación. En el Pérmico, ese número se duplicaría a 120. Esto implica un número de plataformas de petróleo de Estados Unidos total de al menos 1.000 en comparación con 750 en la actualidad que eventualmente se requiere para que la producción estadounidense para cerrar la brecha de suministro global anticipado.

Estas estimaciones son similares a las proyecciones presentadas por Raymond James a continuación. Como puede verse, la creciente producción incremental de 1,5 millones de barriles por día en 2018 requerirá un número de equipos activos de alrededor de 1.200, un 60% más alto que el nivel actual.

En resumen, aun suponiendo mayores ganancias de productividad, parece bastante claro que si la producción de petróleo de Estados Unidos está creciendo a medida robusta como las preocupaciones actuales del mercado sugieren, el número de equipos tendrá que aumentar aún más, posiblemente bastante más lejos de los niveles actuales. Aunque el número de plataformas de petróleo ha crecido rápidamente en el último año, todavía parece estar muy lejos de los niveles que apunte a un exceso de oferta sostenida a largo plazo (al menos basado en la demanda mundial actual y tendencias de la oferta).

Además, también nos cuenta que la única cuenca de esquisto en los EE.UU., que está experimentando un crecimiento récord de producción significativa es la cuenca del Pérmico, donde la producción ha llegado a algún bpd 2,4mn. Muchos analistas proyectan que la producción del Pérmico será capaz de crecer al menos otra bpd 1mn incluso si los precios del petróleo promedian $ 50 sobre los próximos dos años.

tjhoppe

Sólo como referencia, los siguientes son los precios actuales del punto de equilibrio por debajo de $ 45 Mediante ubicación. Esto fue publicado en el último número de la revista World Oil Magazine:Williston

-Bakken-antílope $ 24.99

-Bakken-Nesson $ 40.77

-Bakken-Parshall $ 42.21

-Bakken-Sanish $ 42.70

-Bakken-Umbral $ 35.04

-Bakken-Oeste Nesson $ 43,62

Powder River

-Turner $ 43.52

Denver-Julesburg

-DJ Wattenberg $ 37.63

Anadarko

-Mississippi cal $ 45.12

- Granite Wash $ 42,34

-Scoop $ 38.60

-Stack $ 32,79

Pérmico

-Delaware Bone primavera $ 23.80

-Delaware otro $ 36,84

-Delaware Spraberry $ 31.98

Delaware Wolfcamp $ 24,53

Midland Spraberry $ 27.34

Midland Wolfcamp $ 29,75

NW Shelf Bone primavera $ 40.28

Eagle Ford

-Briscoe Ranch $ 44.44

-De Witt $ 26,67

-Eagleville $ 34.93

-Gates Ranch $ 29.97

-Hawkville $ 28.94

-Sugarcane $ 38.32

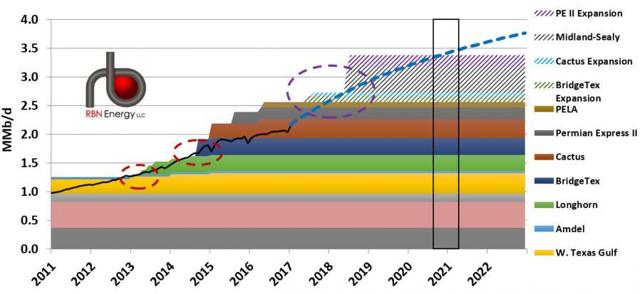

No obstante, hay que destacar que, incluso en un escenario de precios del petróleo más favorable, es probablemente esté limitado y un tope de alrededor de 3,4 millones de barriles por día mirando al final de la década basado en la capacidad para llevar a disposición proyectada, como se muestra en crecimiento de la producción del Pérmico la tabla a continuación compilado por RBN Energy.

Esto implica 1,9 millones de barriles diarios en la producción de petróleo adicional que se requerirá en los EE.UU. con el fin de satisfacer el crecimiento esperado de la demanda mundial de petróleo, al menos 0.9mn bpd de la producción tendrá que venir de otras cuencas de esquisto como el Bakken y Eagle Vado. Si suponemos un mundo donde los precios del petróleo continúan viviendo en $ 50 y, como consecuencia, no OPEP y la salida fuera de Estados Unidos sigue siendo plana en los niveles actuales, entonces el crecimiento adicional de la demanda global de 1 millón de barriles por día que se sienta cómodo lápiz en la de 2019 también tendrán que provenir de los EE.UU. y, teniendo en cuenta las citadas limitaciones de capacidad comida para llevar, potencialmente de las cuencas de petróleo de esquisto fuera del Pérmico.

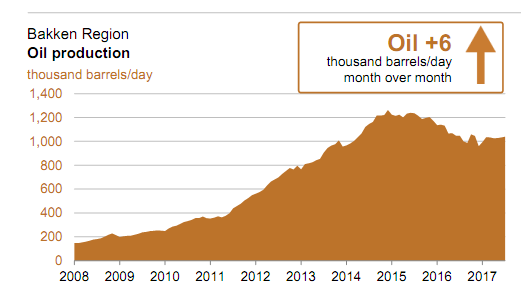

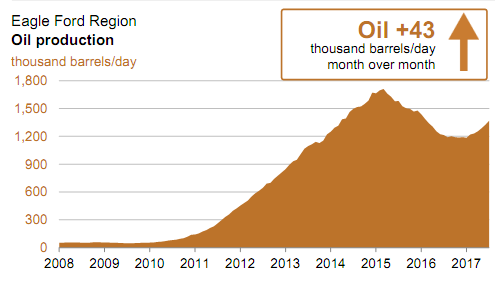

En estas situaciones, no es escandaloso sugerir que la producción de petróleo en el Eagle Ford y Bakken puede tener que volver, como mínimo, a sus niveles de producción máximos anteriores registrados en 2014. Hacer referencia a las tablas a continuación a partir de la última de la EIA (junio de 2017 ) esquisto bituminoso informe productividad, la producción en el Bakken sigue siendo algunos 0.2mn bpd más bajo que el máximo alcanzado en 2015 y en el Eagle Ford algunos 0.3mn bpd por debajo del pico de producción récord alcanzado.

De acuerdo con un informe publicado por Morningstar, para que Eagle Ford exceda su pico de producción anterior, serán necesarios algunos 127 plataformas activas en la cuenca, mayor que la corriente número de plataformas activa de alrededor de 100. Para el Bakken exceda su pico de producción antes , se necesitaría un total de 95 taladros activos, casi el doble de la corriente número de plataformas activa de 50.

En resumen, ¿Este análisis que nos dice? A pesar de que estamos ignorando el potencial de crecimiento de producción de aceite de las cuencas de la cucharada / pila y Niobrara, sugiere que es poco probable que alcance la producción de petróleo de Estados Unidos un nivel suficiente para inundar la demanda mundial de petróleo, hasta que, como mínimo, la producción de la Eagle Ford y Bakken exceda sus picos anteriores. Y, en términos del número de equipos existentes, esto no parece ser un escenario probable en la actualidad. Por lo tanto, hasta que el número de equipos en estas cuencas clave aumentan de manera significativa de los niveles actuales, las preocupaciones por la producción excesiva de petróleo en Estados Unidos parecen algo exageradas. Astutos observadores del mercado del petróleo deberían ser quizás viendo el número de equipos en estas dos cuencas clave en lugar de centrarse en el total del número de plataformas de petróleo de Estados Unidos.